Для предприятий, работающих в сфере торговли и услуг, возврат НДС – это серьезный вопрос. Однако, не все предприниматели знают, как провести эту процедуру правильно, не попасть в неприятные ситуации и получить обещанные возмещения. Эта статья призвана помочь вам понять все тонкости заявительного порядка возмещения НДС.

При сдаче заявительного порядка на возврат НДС, нужно быть готовыми к тому, что процесс проверки будет довольно длительным несмотря на возможность ускоренного режима, который может быть предоставлен на усмотрение налогового органа. Не забывайте, что такое заявительное порядков представляет собой декларацию вашей организации, где вы уточненную всю информацию о себе и указываете данные на имеющиеся налоговые возвраты.

Правильность оформления заявительного порядка – это гарантии того, что налоговый орган не будет претендовать на дополнительные налоговые взносы и не будет проводить камеральной проверки. При этом, для уменьшения рисков банковской проверки, нужно обратить внимание на правильное заполнение документов и наличие всех необходимых документов и сопроводительных материалов.

В данной статье вы найдете ответы на такие вопросы, какой порядок должен быть при оформлении заявительного порядка, какие документы нужно предоставить, какие риски могут возникнуть после возмещения НДС и многое другое. Давайте разберемся вместе!

Понимание понятий в заявительном порядке возмещения НДС

Что такое заявительный порядок возмещения НДС? Это порядок, при котором налоговый вычет производится не при подаче декларации, а после подачи заявления на возврат НДС.

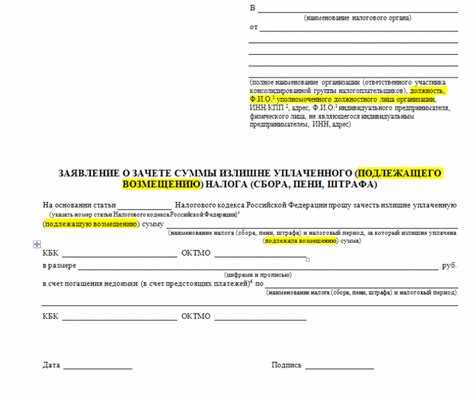

Какие документы нужно сдать для получения возмещения? Необходимо сдать заявление на возмещение НДС, а также уточненную декларацию по НДС.

Что представляет собой ускоренный порядок получения НДС? Это режим, при котором заявление на возврат НДС обрабатывается в более короткие сроки, чем в стандартном порядке.

Если возникнут ошибки при заполнении декларации, какие риски могут появиться? Ошибки в декларации могут стать причиной отказа в возмещении или проверки налоговыми органами в рамках камеральной проверки.

Какие гарантии получения НДС предоставляет банковская гарантия? Если налоговый орган отказывается выплатить возмещение НДС, банковская гарантия дает гарантии на получение денежных средств.

- Оформление заявительного порядка возмещения НДС – необходимый процесс для получения налогового вычета.

- Для успешного оформления порядка нужно точно знать все понятия, сопутствующие данному процессу.

Определение права на возмещение НДС

Заявительный порядок возмещения НДС — это способ получения возмещения НДС, в котором представляется уточненная декларация по НДС. После сдачи декларации, плательщик может получить возмещение НДС при соблюдении определенного порядка.

Перед получением возмещения НДС необходимо проверить право на его получение, а также ознакомиться с режимом гарантии банковской организации. Для этого можно обратиться к налоговой инспекции по месту регистрации и получить информацию о порядке проверки права на возмещение.

Для ускоренного получения возмещения НДС можно воспользоваться камеральной проверкой. В этом случае налоговая инспекция может без задержки начать проверку и быстрее вынести решение. Однако, такое решение может быть обжаловано в порядке, установленном законодательством о налогах и сборах.

При подаче заявления на возмещение НДС необходимо учитывать риски, которые могут быть связаны с неправильным применением порядка возмещения. Для этого необходимо внимательно ознакомиться с порядком и правилами, которые предоставляются налоговыми органами.

Если у плательщика возникло право на возмещение НДС, то следует представить уточненную декларацию по НДС и заявление на возмещение НДС. Заявление можно подать как онлайн, так и в письменном виде. После подачи заявления налоговая инспекция проводит проверку права на возмещение. Если проверка завершена успешно, то возмещение НДС будет проведено на банковский счет заявителя.

Подготовка документов для заявительного порядка возмещения НДС

Что такое заявительный порядок?Заявительный порядок — это режим получения возмещения НДС, при котором предприятие самостоятельно представляет декларацию о возмещении НДС и соответствующие документы на проверку в налоговую инспекцию. В случае успеха — получает возмещение средств. При заявительном порядке налоговая инспекция может проводить камеральную проверку по уточненную декларацию.

Какие риски представляет заявительный порядок?Заявительный порядок может быть довольно рискованным. Необходимо составить себе гарантии и правильно подготовить документы, чтобы уменьшить возможные риски. Например, можно получить возмещение НДС в ускоренном порядке — тогда срок прохождения проверки существенно уменьшается, а риски — уменьшаются

Как подготовить документы для заявительного порядка?Для подготовки документов необходимо сдать банковскую выписку с указанием начисленного НДС, уточненную декларацию о возмещении НДС и подписанное заявление на возмещение НДС. Кроме того, нужно удостовериться, что все документы заполнены правильно, нет ошибок и несоответствий. Только в этом случае можно быть уверенным в получении возмещения НДС в заявительном порядке.

Что делать после подготовки документов?После подготовки всех документов и заявления на возмещение НДС, необходимо представить их в налоговую инспекцию. Если все прошло успешно, то возмещение НДС будет перечислено на банковский счет предприятия.

Какие документы могут потребоваться при проверке?При камеральной проверке могут потребоваться документы, которые определяют размер НДС, а также документы, подтверждающие право на возмещение этого налога. В таком случае необходимо быть готовым предоставить все документы на проверку.

Что делать, если возникли ошибки в документах?Если во время проверки выяснилось, что в документах были допущены ошибки или несоответствия, то возмещение НДС может быть отменено. Поэтому важно внимательно проверять все документы перед их представлением в налоговую инспекцию.

Как оформить заявление на возмещение НДС

Возмещение НДС в заявительном порядке — это процедура, которая позволяет субъектам предпринимательской деятельности получить обратно уплаченный налог. Но какие документы нужно предоставить и какие риски представляет этот порядок?

Для получения возмещения НДС в заявительном порядке, необходимо сдать уточненную декларацию и оформить заявление. В последствии налоговая инспекция проведет камеральную проверку.

Заявительный порядок возмещения НДС представляет собой ускоренный порядок получения налоговых гарантий, но с собой он также может нести какие-то риски.

После сдачи уточненных документов и оформления заявления на возмещение НДС, налоговая инспекция проводит камеральную проверку, чтобы убедиться в правомочности заявления. При этом, возможны риски отказа в возмещении НДС по одной из нескольких причин.

- Ошибка при заполнении документов.

- Неправильная интерпретация законодательства.

- Отсутствие необходимых документов.

- Другие проблемы с подачей документов.

Однако, при наличии всех необходимых документов и правильно оформленном заявлении, заявительный порядок возмещения НДС может стать оптимальным выбором для получения налоговых гарантий быстро и без проблем.

Банковская гарантия — это дополнительный документ, который может понадобится в случае отказа налоговой инспекции. Он служит гарантией для налоговой инспекции, что она получит возмещение НДС в случае, если будут подтверждены права заявителя на этот налог.

Как подать заявление на возмещение НДС

Если ваша компания сдала налоговую декларацию и понесла расходы по НДС, то она может получить возмещение этого налога от государства. Для этого нужно оформить заявительный порядок. Но что представляет собой этот порядок?

Заявительный порядок возмещения НДС – это ускоренный режим получения компенсации налога. В отличие от камеральной проверки, здесь проверки не происходит. Однако, оформление заявления на возмещение НДС может быть рискованным делом, если оно не выполнено в порядке, установленном налоговым законодательством.

Порядок подачи заявительного порядка возмещения НДС заключается в том, что ваша компания должна сдать налоговую декларацию о НДС и заполнить соответствующее заявление на возмещение. Заявление на возмещение НДС должно быть составлено в соответствии с требованиями законодательства.

Чтобы заявление было корректно оформлено, необходимо знать, какие документы и какие гарантии должны быть в нем представлены. В нем также должно быть указано, какие риски могут возникнуть при получении возмещения НДС, а также что означает применение ускоренного режима.

После подачи заявления на возмещение НДС у вашей компании есть возможность получить средства на банковский счет. Однако, если ваша компания нарушила процедуру подачи заявления, то она может быть подвергнута камеральной проверке.

- Такое возможно, если ваша компания не подала заявление в установленные сроки или не представила необходимые документы;

- Также налоговая инспекция может начать проверку, если обнаружит любые нарушения в НДС-декларации;

- Проверка может быть инициирована, если на основании данных осуществления определенных операций ваша компания начала получать аномально большой доход.

Если ваша компания правильно подготовит заявительный порядок, то она может получить возмещение без дополнительных проверок. В таком случае, время получения денег на счет может быть значительно сокращено.

Ожидание решения по возмещению НДС

После того, как заявление о возмещении НДС будет сдано, нужно будет ожидать решения. Заявительный порядок может быть ускоренным или обычным. Такое зависит от ситуации и заявки.

Если был выбран ускоренный порядок, то решение будет принято гораздо быстрее, чем обычно. В этом случае заявительный режим представляет собой некоторые риски, так как могут быть проведены камеральные проверки.

Если же был выбран обычный порядок, то решение может быть вынесено в течение двух месяцев после получения уточненной декларации.

Не стоит забывать о гарантиях при применении НДС. В случае проведения проверок, компания должна будет представлять дополнительные документы и объяснения. Что было значительной помехой в быстром получении возмещения НДС.

- Какие проверки могут быть проведены?

- Какие риски существуют при заявительном режиме?

- Каков порядок получения возмещения НДС?

Вышеуказанные вопросы будут уточнены и рассмотрены после решения по заявлению о возмещении НДС.