Для любого созданного официально ООО, налоговой система является неотъемлемой частью бизнеса. Какие налоги необходимо платить, какие схемы лучше использовать, чтобы сэкономить на налогах — вопросы, которые занимают многих предпринимателей.

В данной статье мы рассмотрим основные налоги, которые платят ООО — социальный налог, НДС и без, пенсионный фонд, налог на прибыль и другие обязательные платежи. Мы подробно остановимся на каждом налоге, расскажем, как его правильно рассчитывать и оплачивать, и какие налоговые схемы существуют.

Важно помнить, что налоги — это не только обязательные платежи, но и инструмент, который может быть использован в интересах бизнеса.

Если вы только начинаете свой бизнес или хотите расширить свою деятельность, наша компания поможет вам с первоначальной регистрацией и всеми налоговыми вопросами. Оставьте заявку на открытие счёта уже сегодня!

Налоговые обязанности ООО: основы и схемы

ООО, как и любое другое юридическое лицо, обязано выполнять налоговые обязанности. Суть налоговой системы заключается в сборе средств в государственный бюджет с целью поддержки государственных программ и услуг, а также финансирования социальных программ и мер по развитию экономики. Что же касается налоговых обязательств, то ООО, в частности, обязано уплачивать ряд налоговых платежей.

- НДС — один из наиболее распространенных налоговых платежей, который обязательно уплачивают ООО, если они являются плательщиками НДС. НДС начисляется на сумму товаров и услуг, реализуемых ООО, и взимается с покупателя.

- Обязательные платежи — это налоговые платежи, которые ООО обязано уплачивать по установленным законодательством срокам. К таким платежам относятся, к примеру, налог на прибыль, налог на имущество, социальные и медицинские отчисления.

- Другие налоговые платежи — это платежи, которые ООО могут уплачивать по своему усмотрению в зависимости от конкретной деятельности и формы владения. К таким платежам относятся местные налоги, налог на рекламу и так далее.

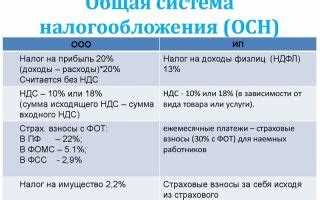

Важно понимать, что схемы уплаты налогов могут отличаться в зависимости от конкретной ситуации. Например, налоговая система ООО с ограниченной ответственностью может отличаться от системы, действующей для ИП, или для крупных корпораций. Поэтому, для того чтобы корректно осуществлять налоговую деятельность, необходимо обращаться к профессионалам и получать консультации по конкретной ситуации.

Основные налоги для ООО

Для юридических лиц, в том числе для ооо, действуют определенные налоговые ставки и обязательные платежи. Рассмотрим главные налоги, которые платит ООО.

НДС

Налог на добавленную стоимость (НДС) — это налоговый сбор, который обязаны выплачивать организации на прибыль от продуктов и услуг. ООО платит НДС по ставке 20%, если не является плательщиком единого налога на вмененный доход.

УСН

Единый налог на вмененный доход (УСН) применяется по упрощенной системе налогообложения для мелких предприятий. В зависимости от вида деятельности, ООО может платить от 2% до 6% от дохода. На момент написания текста налоговый план УСН утвержден до 2026 года.

ЕНВД

Единый налог на вмененный доход для отдельных видов деятельности (ЕНВД) платится производственными компаниями в редких случаях. В состав суммы ЕНВД включены все компоненты налога.

ПФР и ФОМС

Плательщики собственного страхования несчастных случаев на производстве (ПФР) и фонда обязательного медицинского страхования (ФОМС) — это еще два типа обязательных общественных платежей, которые должно исполнить ООО. Ставка для ПФР — 22%, а для ФОМС — 5,1% ков сумѳ за год или неполный год.

НДС и без НДС: что выбрать?

Основы налогообложения — одна из важнейших задач любого юридического лица, в том числе и ООО. При выборе налоговой схемы для вашей компании стоит обратить особое внимание на НДС.

Что такое НДС? НДС или Налог на добавленную стоимость — это налог, который платят предприятия за товары и услуги, проданные или оказанные другому лицу. На практике это означает, что если ваша компания платит НДС, то ваш покупатель также должен платить НДС за вашу продукцию или услугу.

Система налогообложения НДС и без НДС имеет свои плюсы и минусы. Если ООО платит НДС, вы можете получить налоговый вычет. Если же вы работаете без НДС, вы можете продавать свою продукцию или услуги по более низкой цене, что обычно привлекает больше потенциальных клиентов.

Если вы рассматриваете возможность выбора между НДС и без НДС для вашего ООО, необходимо провести тщательный анализ процесса производства, расчеты доходов и расходов, а также учитывать налоговые ставки для каждого случая. Это позволит вам сделать правильный выбор и оптимизировать налоговую нагрузку вашей компании.

| Система налогообложения | Ставка налога |

|---|---|

| НДС | 20% |

| Без НДС | 0% |

В конечном итоге, выбор между НДС и без НДС зависит от многих факторов, и наилучшее решение, как правило, принимается на основе подробного анализа. Если вам нужна помощь в выборе правильной налоговой схемы, наши эксперты помогут вам сделать правильный выбор и практически реализовать его на практике.

Обязательные платежи и их размеры

Каждое ООО, в соответствии с налоговой схемой, должно выплачивать обязательные платежи. Это необходимо для того, чтобы компании могли функционировать в рамках закона и не привлекать внимание налоговой службы. Однако, многие предприниматели не знают основы налогообложения и в результате нарушают закон.

- Один из основных обязательных платежей – налог на прибыль. Это налог, который платится с прибыли компании. Размер налога – 20% от прибыли.

- Еще один обязательный платеж – НДС. Он платится при продаже товаров и услуг, если компания является плательщиком данного налога. Размер налога – 20% от суммы продаж.

- Также обязательным является единый социальный налог. Этот налог платит каждый работодатель за своих сотрудников и является обязательным для всех ООО. Размер налога зависит от заработной платы сотрудника, но не может превышать 22% от заработной платы.

Помимо этих налогов, существуют и другие обязательные платежи, которые нужно учитывать при открытии ООО. Чтобы избежать нарушений, необходимо внимательно изучать налоговую схему и консультироваться с профессионалами в данной области.

Виды налогов и проценты

Налоговая основа ооо состоит из широкого спектра налогов, которые должны быть уплачены по закону. Каждый вид налога имеет свою схему расчета и процент уплаты, что определяется налоговым законодательством.

- НДС – этот налог уплачивается с продажи товаров или услуг и составляет приблизительно 20% от стоимости продукции.

- Налог на прибыль – взимается на прибыль ооо и составляет 20%.

- Единый налог на вмененный доход – устанавливается в зависимости от вида деятельности компании и может быть разным. Например, для транспортных компаний он составляет 15% от выручки.

- Налог на имущество организаций – устанавливается на имущество ооо и зависит от его стоимости. Обычно он составляет от 0,1% до 2,2%.

- Страховые взносы – уплачиваются на социальное страхование работников и зависят от фонда заработной платы ооо.

Учитывать все виды налогов и проценты может быть сложно для предпринимателей, но правильное планирование и учет делают процесс гораздо легче и минимизируют риски налоговых ошибок.

Оставьте заявку на открытие счёта для вашего ООО

Если вы только начинаете заниматься бизнесом, то вам нужно понимать, что открытие счёта в банке является одним из основных шагов. Хотя это может показаться необязательным, но без открытия счёта, вы не сможете получать платежи от своих клиентов.

Для вашего ООО, очень важно знать какие налоги платятся, а открытие налоговой записи также важна, чтобы вам было удобнее контролировать свои финансы. Наша компания позволит вам разобраться со всеми тонкостями налоговых вопросов и поможет подобрать оптимальный набор услуг.

Вам нужно понимать, какие налоговые сборы вы должны оплатить для вашего ООО, включая НДС и без такового, а также обязательные платежи и проценты. Наш специалист по налоговому консультированию поможет вам разобраться со всеми тонкостями.

Не откладывайте этот важный шаг. Оставьте заявку на открытие счета для вашего ООО сейчас, чтобы наша команда могла начать работу и сделать все необходимые действия, чтобы вы сразу же начали работу и заработали свои первые деньги без проблем.