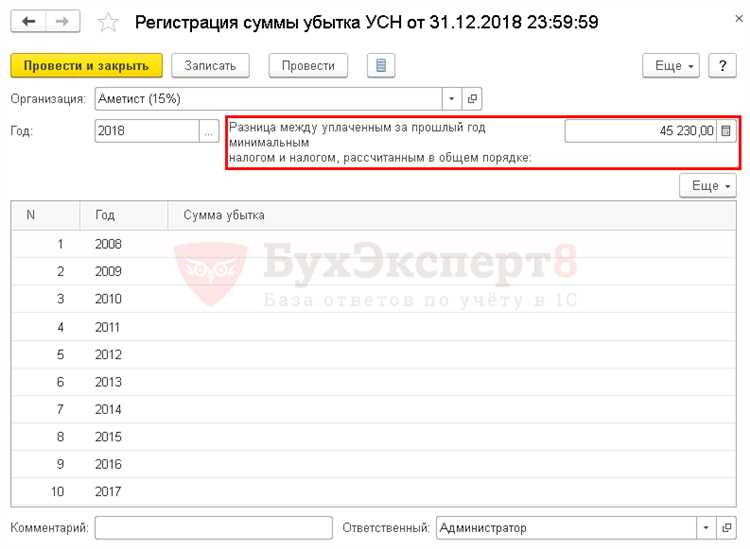

При расчете налоговой базы по УСН Доходы-Расходы и минимальному налогу, необходимо учитывать разницу между налогом, уплаченным на предыдущий год, и налогом, рассчитанным на текущий год. Ошибка в учете этой разницы может привести к недоплате или переплате налогов.

Для правильного расчета разницы налога при УСН и минимальном налоге необходимо правильно заполнить документы в программе 1С. Начиная от формирования документов по доходам и расходам, заканчивая отчетом по налогам.

В данной статье мы рассмотрим, как правильно проводить учет разницы налога при УСН Доходы-Расходы и минимальном налоге в программе 1С, а также рассмотрим основные ошибки, которые часто допускают при заполнении документов в 1С.

Учет налогов в УСН Доходы-Расходы

В режиме УСН Доходы-Расходы предприятие платит налог за предыдущий год за счет расчета разницы между доходами и расходами. Разница между уплаченным налогом и реальной суммой налога за год может быть зачтена в качестве налоговой льготы в будущем.

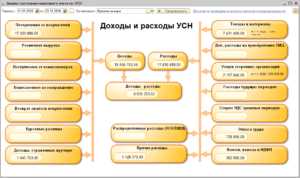

В 1С можно легко отслеживать учет налога по УСН Доходы-Расходы. Для этого необходимо вести отдельный учет расходов, чтобы точно определить размер налога.

В случае возникновения ошибок в расчете налога за год, они могут быть исправлены в рамках пределов закона. В 1С такие изменения можно внести с помощью специальных налоговых корректировок.

- Важно помнить, что размер налога в УСН Доходы-Расходы зависит от доходов и расходов предприятия.

- Ошибки при расчете налога могут привести к неоправданным издержкам предприятия.

- Рекомендуется регулярно проверять правильность учета налога в УСН Доходы-Расходы и следить за наличием возможных налоговых льгот.

Расчет минимального налога в 1С

При использовании упрощенной системы налогообложения «Доходы-Расходы» возможно возникновение разницы между уплаченным налогом и минимальным налогом. Для учета этой разницы необходимо выполнить расчет минимального налога в программе 1С.

Расчет минимального налога производится путем учета расходов и доходов за предыдущий налоговый год. Необходимо указать все полученные доходы и расходы, а также учитывать эти данные при заполнении декларации.

В программе 1С для учета разницы налога необходимо выбрать соответствующий режим налогообложения, указать все доходы и расходы за год и выполнить расчет минимального налога.

Важно правильно заполнять данные о доходах и расходах, чтобы избежать ошибок при расчете минимального налога. Необходимо внимательно отслеживать все документы, связанные с финансовой деятельностью предприятия, и своевременно вносить эти данные в программу 1С.

В результате правильного учета разницы налога и расчета минимального налога в программе 1С можно избежать штрафов и ошибок при заполнении декларации.

Учет разницы налога при УСН Доходы-Расходы

Учет разницы налога является важным этапом расчета УСН Доходы-Расходы в 1С. Для правильного учета разницы налога, необходимо предварительно рассчитать общую сумму налога за год на основании предыдущих расчетов.

В процессе расчета УСН Доходы-Расходы, необходимо учитывать все доходы и расходы за год, в том числе и те, которые не были учтены в предыдущих расчетах. При этом разница между расходами и доходами должна быть учтена в налоговом вычете.

При учете разницы налога, необходимо учитывать изменения в налоговом законодательстве и правилах УСН. Важно установить верные параметры в программе 1С и вести учет в соответствии с действующими нормами.

При наличии ошибок в учете разницы налога, могут возникнуть проблемы с налоговыми органами. Чтобы избежать таких проблем, необходимо правильно вести учет доходов и расходов и правильно рассчитывать налог.

При правильном учете разницы налога в УСН Доходы-Расходы, возможно снизить налоговые платежи и получить дополнительные налоговые вычеты. Расчет налога должен быть проведен в соответствии с действующими нормами и правилами, чтобы избежать ошибок и проблем с налоговыми органами.

Ошибки при заполнении налоговой отчетности

При учете разницы налога в 1С при переходе на УСН Доходы-Расходы могут возникнуть ошибки в заполнении налоговой отчетности за предыдущий год. Ошибки чаще всего возникают на этапе расчета разницы уплаченного налога и налога, рассчитанного по УСН.

Также могут быть ошибки в учете расходов. Для правильного расчета налога необходимо вести точный учет расходов и своевременно осуществлять их зафиксирование. Неучтенные расходы могут стать основой для наложения штрафов и санкций со стороны налоговых органов.

Важно не забывать о сроках сдачи налоговой отчетности и своевременно ее подавать. При нарушении сроков налоговая декларация может быть признана недействительной, а налоговые органы могут начать проверку деятельности предприятия.

Для избежания ошибок в заполнении налоговой отчетности необходимо вести учет расходов и доходов в соответствии с законодательством. Осуществлять контроль за правильностью заполнения документов и соблюдать сроки сдачи налоговой отчетности. В случае возникновения каких-либо вопросов лучше обратиться к специалистам в области налогообложения.

Как избежать ошибок при заполнении налоговой отчетности

При заполнении налоговой отчетности необходимо учитывать ряд факторов, которые могут повлиять на расчет и возникновение ошибок. Одним из таких факторов является учет разницы налога при УСН Доходы-Расходы и минимального налога в предыдущем году.

Важно правильно оформить расчет разницы налога, учитывая все доходы и расходы за отчетный период. Также необходимо проверять правильность заполнения отчетности в зачет предыдущих периодов и учитывать изменения законодательства в сфере налогообложения.

Для избежания ошибок рекомендуется вести подробный учет всех доходов и расходов, оформлять все документы в соответствии с законодательством и регулярно проверять правильность заполнения налоговой отчетности.

- Проверяйте правильность заполнения расчетов;

- Ведите учет всех доходов и расходов;

- Оформляйте документы в соответствии с требованиями законодательства;

- Проверяйте изменения в законодательстве в сфере налогообложения.

Тщательный учет расходов и правильное оформление налоговых документов помогут избежать ошибок при заполнении налоговой отчетности и не допустить штрафы и неудобства в будущем.