- Амортизация основных фондов

- Определение и назначение амортизации основных фондов

- Как начислять амортизацию

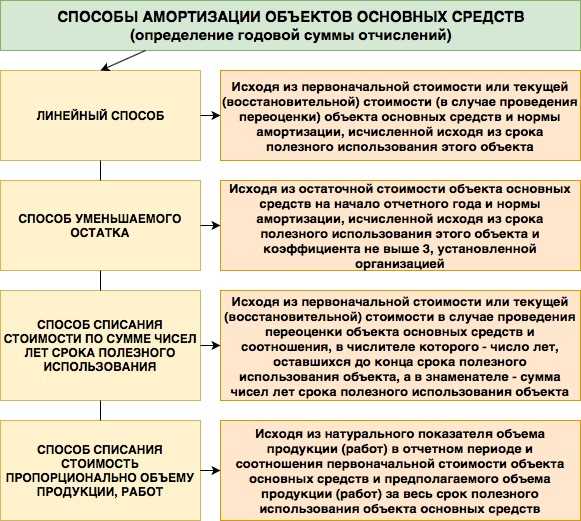

- Методы начисления амортизации

- Особенности учета затрат на амортизацию

- Оформление документов по учету основных средств

- Что подлежит учету

- Как оформить документы

- Как производить учет и начисление амортизации

- Возможные ошибки при начислении амортизации

Основные фонды — это долгосрочные активы организации, которые используются для получения прибыли. Какие затраты на приобретение основных фондов подлежат начисленной амортизации и как их учитывать — основополагающие вопросы бухгалтерского учета.

Амортизация — это расходование стоимости основных фондов, как результат их эксплуатации и устаревания. Общая сумма амортизации начисляется за весь срок использования активов и равномерно распределяется на отчетные периоды.

В данной статье мы рассмотрим, какие средства подлежат амортизации, как ее начислять, а также как учитывать затраты на приобретение и ремонт основных фондов в бухгалтерском учете.

Амортизация основных фондов

Основные фонды представляют собой долгосрочные средства, необходимые для успешного функционирования предприятия. В процессе эксплуатации, основные фонды подвергаются износу и устареванию, что требует их замены. Амортизация является подсчетом затрат на изношенные и устаревшие основные фонды.

В соответствии с законодательством, определенные виды основных фондов подлежат начисленной амортизации. Это могут быть здания и сооружения, оборудование и транспортные средства.

Какие методы начисления амортизации применять в зависимости от вида основных фондов будет решать само предприятие. Обычно, методы различаются по способу распределения затрат на годовой период.

- Прямолинейный метод.

- Ускоренный метод.

- Уменьшаемого остатка.

Подлежащие амортизации основные фонды должны быть учтены в бухгалтерском учете, а расходы на амортизацию заранее спланированы и включены в смету. Таким образом, грамотное начисление амортизации помогает предприятию контролировать свои расходы на оборудование и установить рациональный порядок замены основных фондов.

Определение и назначение амортизации основных фондов

Амортизация основных фондов – это процесс учета постепенного износа основных фондов, которые используются в деятельности фирмы. При этом, производится начисление на счет учета амортизации, чтобы отразить изношенность активов.

Назначение амортизации заключается в том, чтобы перераспределить затраты на средства доходов несколькими периодами. Без начисления амортизации, затраты на приобретение основных фондов будут засчитаны в один период, что приведет к несоответствию реальной суммы стоимости активов и их балансовой стоимости в учетной отчетности.

В учете, начисленной амортизации представляется как расходы на уплату налогов и уменьшение стоимости активов, что также влияет на показатели финансовой отчетности. При этом, возможно использование различных методов начисления амортизации, в зависимости от срока и способа использования основных фондов.

Как начислять амортизацию

Основные фонды — это имущество, принадлежащее организации и используемое для осуществления производственной или иной деятельности. Такое имущество подлежит амортизации.

Какие основные фонды учет и начисляет амортизацию, определяется Положением о бухгалтерском учете «Учет материальных и имущественных прав» и другими нормативными документами.

Для начисления амортизации необходимо определить ее стоимость и срок полезного использования. Стоимость амортизации равна первоначальной стоимости основных фондов минус их остаточная стоимость. Срок полезного использования зависит от вида основных фондов и определяется соответствующим нормативным документом.

Для учета начисленной амортизации используются специальные счета бухгалтерского учета. В реестре амортизации указываются общая сумма амортизации за период и остаточная стоимость основных фондов после начисления амортизации. При списании основных фондов из бухгалтерского учета, к их остаточной стоимости добавляются начисленные, но не списанные суммы амортизации.

Методы начисления амортизации

Амортизация – это процесс постепенного износа основных средств, которые используются в производственном процессе. Какие методы начисления амортизации применять, зависит от типа и назначения основных средств.

Одним из методов начисления амортизации является линейный метод. При использовании этого метода амортизация начисляется постоянными ежегодными суммами, которые вычисляются как доля от исходной стоимости основных средств.

Другим методом является ускоренный метод. Он применяется для основных средств, которые быстро устаревают или изнашиваются. Амортизация начисляется на более высокой ставке, чем при линейном методе, в первые годы эксплуатации объекта, а затем ее размер постепенно снижается.

Помимо этих методов существует также метод групповой амортизации, который применяется для основных средств, которые не могут быть отнесены к отдельным видам.

- Важно отметить, что все основные средства, подлежащие амортизации, должны строго учитываться в бухгалтерском учете организации.

- При начислении амортизации необходимо учитывать ее влияние на финансовое состояние предприятия, поэтому выбор метода должен быть обоснован и основан на реальных условиях эксплуатации основных средств.

Особенности учета затрат на амортизацию

Амортизация основных фондов является неотъемлемой частью финансового учета предприятий. Способ начисления амортизации зависит от вида актива, его остаточной стоимости и метода амортизации.

Подлежат амортизации все основные средства предприятия, такие как здания, сооружения, оборудование и транспортные средства. Отдельно указываются объекты, не относящиеся к основным средствам, но подлежащие амортизации, такие как программное обеспечение и права на охрану интеллектуальной собственности.

При начислении амортизации учитываются затраты на приобретение, доставку, монтаж и подготовку объектов к эксплуатации. Начисленная амортизация должна соответствовать степени изнашивания объектов и их остаточной стоимости.

| Метод | Описание | Пример использования |

|---|---|---|

| Линейный метод | Амортизация начисляется на постоянной основе в течение всего срока службы объекта | Здание, недвижимое имущество |

| Уменьшаемого остатка | Амортизация начисляется на уменьшающуюся базу согласно остаточной стоимости объекта | Оборудование, транспортные средства |

| Производственных фондов | Амортизация начисляется на основе затрат на ремонт и восстановление объектов | Шахтное оборудование, металлургическое оборудование |

Для учета затрат на амортизацию используются различные документы, такие как инвентарная карта, опись и регистры налогового и бухгалтерского учета. Также необходимо соблюдать требования налогового законодательства по учету затрат на амортизацию, чтобы избежать проблем при прохождении налоговых проверок.

Оформление документов по учету основных средств

Что подлежит учету

Основные фонды — это предметы труда, которые используются в течение более одного года. Такие средства подлежат обязательному учету и начислению амортизации.

Как оформить документы

Для учета и начисления амортизации нужно составить документы на получение таких основных средств. Для этого необходимо:

- заполнить специальную заявку на приобретение средств;

- составить договор на поставку;

- получить оригиналы счетов-фактур;

- оформить акт приема-передачи средств.

Документы должны быть оформлены строго в соответствии с законодательством и утвержденными нормативными актами.

Как производить учет и начисление амортизации

Учет основных фондов производится по счету 01 «Основные средства». Для начисления амортизации необходимо разделить стоимость средства на срок полезного использования и каждый период списывать равную долю данного износа. Начисленная амортизация отражается на балансе, а также в отчетности налоговых органов.

| Период | Стоимость | Срок полезного использования | Амортизация за период |

|---|---|---|---|

| 1 год | 100 000 рублей | 5 лет | 20 000 рублей |

| 2 год | 80 000 рублей | 5 лет | 20 000 рублей |

| 3 год | 60 000 рублей | 5 лет | 20 000 рублей |

Возможные ошибки при начислении амортизации

Учет начисленной амортизации по основным средствам – это важный инструмент для оценки стоимости компании и расчета налогов. Но какие ошибки может допустить бухгалтер при начислении амортизации?

- Неверные данные – первая ошибка, которую можно допустить при начислении амортизации. Учетные данные, такие как изначальная стоимость, период использования и остаточная стоимость, должны быть правильными, чтобы правильно рассчитать амортизацию.

- Неправильный метод начисления – второй типичный случай, когда бухгалтер может совершить ошибку при начислении амортизации. Некоторые методы могут быть более подходящими для конкретных категорий основных средств, поэтому предварительное изучение предписаний законодательства может помочь идентифицировать оптимальный метод.

- Неучтенные изменения – практика, связанная с неправильным начислением амортизации, может требовать корректировок в результате определенных изменений, которые происходят со временем. Это могут быть различные изменения по сроку использования, ремонту, пересчету остаточной стоимости и другие.

Учет начисленной амортизации требует точности и аккуратности при каждом этапе процесса, начиная с ввода данных в систему до создания финансовых отчетов. Учитывая вышеперечисленные возможные ошибки, бухгалтеры должны провести регулярный аудит своих данных и методик начисления амортизации.