- Дюрация облигаций: формула расчёта

- Что такое дюрация облигаций?

- Формула расчёта дюрации

- Практические примеры применения дюрации облигаций

- Оптимизация доходности облигаций

- Как снизить риски инвестирования с помощью дюрации облигаций?

- Как использовать дюрацию на практике

- Как выбрать облигации с высокой дюрацией?

- Как использовать дюрацию в портфеле инвестора?

- Расчёт дюрации в Excel

- Как использовать функцию DURATION в контексте расчета дюрации облигаций?

Если вы работаете с инвестициями в облигации или кредитными инструментами, вероятно вам нужна дюрация — показатель, который используется для измерения рисков при изменении процентных ставок. Но что такое дюрация и как её учитывать в инвестициях?

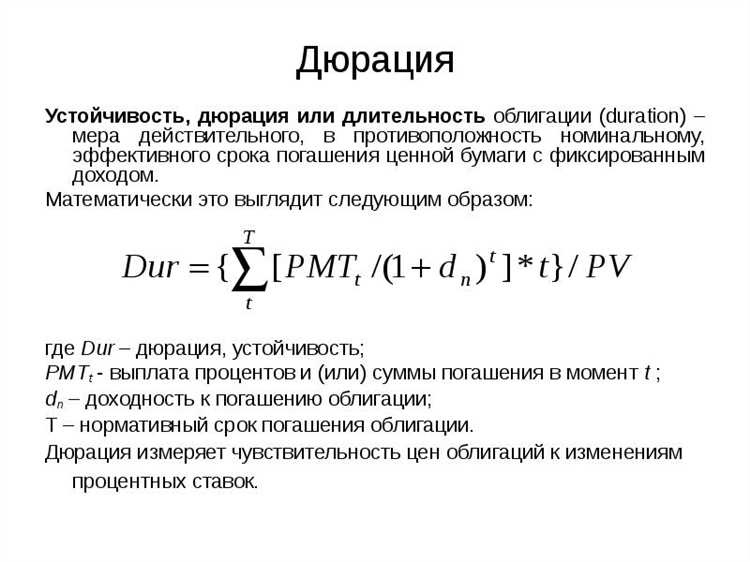

Дюрация — это показатель, который определяет зависимость цены облигации от изменения процентных ставок. Он выражается в годах и учитывает время до получения дохода от облигации, а также размер выплаты. Дюрация используется для измерения рисков, связанных с изменением процентных ставок, а также для определения влияния длительности на доходы и портфельную структуру.

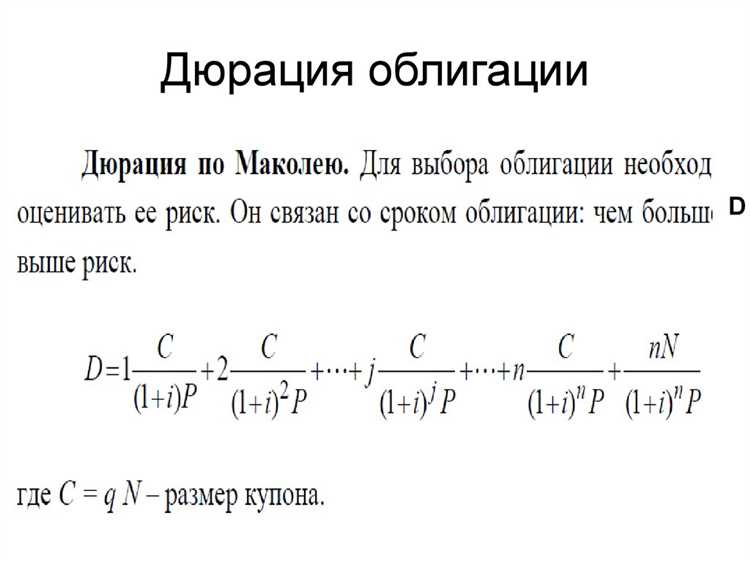

Примеры применения дюрации могут быть разными. Например, банки используют дюрацию для управления рисками в своих портфелях. Инвесторы могут использовать показатель, чтобы узнать, как изменения процентных ставок могут повлиять на доходы от их инвестиций. Для этого нужна формула расчёта дюрации, которая выглядит следующим образом:

Macaulay duration = (C1 * t1 + C2 * t2 + … Cn * tn) / PV

где C — выплаты (или купоны) в определенных периодах времени, t — время до выплат, а PV — текущая цена облигации.

Таким образом, понимание дюрации облигации может быть полезным для управления рисками в инвестиционном портфеле, а также для принятия решений о том, какие инструменты инвестировать. Кроме того, благодаря формуле расчёта дюрации, вы можете узнать, как изменения процентных ставок повлияют на ваш доход в будущем.

Дюрация облигаций: формула расчёта

Дюрация облигаций — это показатель, который используется банками и инвесторами для оценки рисков при инвестировании в облигации. Но что такое дюрация?

Дюрация – это показатель, который показывает зависимость цены облигации от изменения процентных ставок. То есть, чем выше дюрация, тем больше риски для инвесторов. Именно поэтому банки и инвесторы должны знать, как узнать дюрацию облигаций.

Для того, чтобы понять, как узнать дюрацию, нужно знать, что дюрация рассчитывается по следующей формуле:

Дюрация = (C1 * T1 + C2 * T2 + … + Cn * Tn) / P

Где:

- C — купонный доход;

- T — срок выплаты;

- P — цена облигации.

Таким образом, если вы хотите узнать дюрацию облигации, то нужно знать ее купонный доход, срок выплаты и цену. Эта информация обычно содержится в маколее.

Теперь вы знаете, что такое дюрация облигаций, как ее рассчитать и зачем она нужна. При инвестировании в облигации не стоит забывать о дюрации и оценивать риски своих кредитов.

Что такое дюрация облигаций?

Дюрация — это показатель, отражающий зависимость цены облигации от изменения процентных ставок. Она используется для того, чтобы узнать, как изменится цена облигации при изменении ставок.

Дюрация выражается в количестве лет и вычисляется по формуле Маколея. Для чего нужна дюрация? Для того, чтобы инвесторы могли оценить риски и доходность своих кредитных инвестиций.

Понять, что такое дюрация можно словами простыми: это показатель чувствительности цены облигации к изменению процентных ставок. Чем выше дюрация, тем сильнее цена облигации реагирует на изменение ставок. И наоборот, чем меньше дюрация, тем меньше цена облигации меняется при изменении ставок.

- Где нужна дюрация? Например, при выборе облигаций для инвестирования или при управлении портфелем инвестиций.

- Что еще можно узнать, используя дюрацию? Можно оценить риски портфеля и составить стратегию по защите от возможных рисков.

- Как рассчитать дюрацию? Для этого нужно знать параметры облигации: срок до погашения, купонный доход, ставку доходности, а также характер выплат (единовременные или периодические).

Формула расчёта дюрации

Дюрация – это такое понятие, как зависимость цены облигаций от изменения процентных ставок. Но для того, чтобы понять, что такое дюрация простыми словами, нужно знать, что она используется для определения чувствительности цены облигаций к изменению ставок.

Для чего же нужна дюрация? Она нужна, чтобы банки и инвесторы могли узнать, как изменение процентных ставок будет влиять на облигации, которые они купят или уже купили.

Формула расчета дюрации включает в себя несколько компонентов. Она зависит от купонной ставки, времени погашения облигации, а также от текущей процентной ставки на рынке. Это позволяет точно определить, как изменение процентных ставок повлияет на цену облигаций.

Дюрация особенно полезна при покупке облигаций на длительный срок. Можно спланировать, сколько времени нужно вложить в облигации, чтобы получить нужную доходность. Если вы планируете взять кредит на покупку облигаций, то знание дюрации также будет полезно для того, чтобы понимать, как изменение процентных ставок повлияет на ваше финансовое состояние.

| Компоненты формулы дюрации |

|---|

| C — купонная ставка |

| n — срок облигации |

| y — текущая процентная ставка на рынке |

| M — цена облигации |

| D — дюрация |

| ∑ — сумма цен облигаций при всех возможных ставках |

Зная формулу дюрации и понимая ее зависимость от процентных ставок, можно принимать более грамотные решения при выборе облигаций для вложения. Это позволит достичь необходимой доходности и снизить риски возможных убытков.

Практические примеры применения дюрации облигаций

Вы узнали, что такое дюрация облигаций простыми словами и для чего она нужна. Но где и как она используется на практике? Вот несколько примеров:

- Банки часто используют дюрацию облигаций при расчете рисков. Она позволяет оценить зависимость цены облигации от изменения процентных ставок. Таким образом, банки могут оценить свой риск, купив облигацию на длительный срок или наоборот — на короткий.

- Кредитные организации также используют дюрацию облигаций, чтобы оценить потенциальный доход по своим кредитам. Например, если банк выдаёт кредит на 5 лет, то он может посмотреть на дюрацию облигаций с длительностью 5 лет, чтобы примерно понять, какая будет стоимость кредита через 5 лет.

- Пример применения дюрации облигаций на практике — инвестор хочет купить облигацию с длинной дюрацией. Так как дюрация оценивает зависимость цены облигации от изменения процентных ставок, инвестор, купив облигацию с длинной дюрацией, получит более высокую доходность в случае роста процентных ставок, чем инвестор, купивший облигацию с короткой дюрацией.

Маколея, вы узнали, для чего нужна дюрация облигаций и как применять её на практике. Надеемся, это поможет вам принимать более обоснованные решения при инвестировании в облигации.

Оптимизация доходности облигаций

Для того, чтобы узнать, как увеличить доходность облигаций, важно понимать, что такое дюрация и как ее использовать на практике. Дюрация — это мера зависимости цены облигации от изменения процентных ставок. Чем дольше дюрация, тем выше изменчивость цены облигации при изменении ставок.

Для оптимизации доходности облигаций нужна информация о том, какие ставки используют банки при выдаче кредитов. Эта информация называется ставкой MACAULEY (Маколея). Нужно сравнить ставку Маколея и дюрацию облигации. Если ставка Маколея выше, чем дюрация облигации, то это означает, что доходность облигации выше, чем ставка Маколея.

Для повышения доходности облигаций можно выбирать облигации с высокой дюрацией и низкой ставкой. Также можно выбирать облигации с более коротким сроком погашения, так как дюрация уменьшается с уменьшением срока.

- Изучайте статистику банковских ставок

- Сравнивайте ставку Маколея и дюрацию облигации

- Выбирайте облигации с высокой дюрацией и низкой ставкой

- Выбирайте облигации с более коротким сроком погашения

Как снизить риски инвестирования с помощью дюрации облигаций?

Дюрация – это показатель чувствительности цены облигации к изменению процентных ставок. Если ставки растут, то цена облигации падает и наоборот. Зачем это нужно? Для того, чтобы оценить риски инвестирования в облигации.

Узнать зависимость дюрации от процентных ставок можно с помощью формулы Маколея. Но что это такое и для чего нужна? Это простая формула, которая показывает, сколько лет занимает облигация, чтобы окупиться. Нужна она для того, чтобы определить, насколько чувствительна облигация к изменению ставок и снизить риски инвестирования.

Где используется дюрация? Этот показатель широко используется в банковской сфере, когда нужно рассчитывать доходность инвестиционных портфелей. Кроме того, дюрация применяется при оценке рисков при покупке облигаций на рынке.

Как узнать дюрацию облигации? Она обычно указывается в ее характеристиках. Также можно найти ее значение на сайтах биржевых торгов или на сайтах банков. Если не хотите искать эту информацию самостоятельно, тогда лучше довериться профессионалам и инвестировать в инвестиционные фонды, где дюрация учитывает риск и прибыль.

- Итак, чтобы снизить риски инвестирования:

- учитывайте дюрацию облигаций;

- изучайте зависимость дюрации от процентных ставок;

- выбирайте облигации с правильной дюрацией;

- лучше инвестировать в инвестиционные фонды, где дюрация учитывает риск и прибыль.

Как использовать дюрацию на практике

Дюрация — это показатель, позволяющий оценить чувствительность цены облигации к изменению процентных ставок. Она измеряется в годах и является средневзвешенным значением сроков платежей по облигации. Но для чего нужна дюрация?

Дюрация очень полезна для банков и инвесторов, поскольку она позволяет узнать, как изменение процентных ставок может повлиять на цену облигации. Именно поэтому дюрация используется как инструмент управления рисками при инвестировании в облигации.

К примеру, если дюрация облигации равна 5 годам, то это означает, что при росте процентных ставок на 1 процент, цена облигации уменьшится на 5 процентов. Аналогично, при снижении процентных ставок на 1 процент, цена облигации увеличится на 5 процентов. Такая зависимость обусловлена тем, что при росте процентных ставок увеличивается более высокодоходный вариант (рыночная ставка), что делает облигацию менее привлекательной в сравнении с этим вариантом и снижает ее цену.

При этом, банки и инвесторы используют дюрацию не только для оценки рисков, но и для выбора облигаций с наиболее подходящей дюрацией. Например, если банк ищет кредитные заемщиков на длительный срок, то облигации с более длительной дюрацией будут для него более привлекательными, поскольку такие облигации имеют более долгосрочное выгодное финансовое состояние.

Таким образом, дюрация — это очень важный инструмент для институциональных и крупных инвесторов, который помогает оценить средневзвешенный срок платежей по облигации и ее чувствительность к изменению процентных ставок. Используя эту метрику, банки и инвесторы могут управлять своими рисками и выбирать наиболее подходящие облигации для инвестирования.

Как выбрать облигации с высокой дюрацией?

Для начала, давайте узнаем, что такое дюрация в простых словах. Это показатель, который показывает зависимость цены облигации от изменения процентных ставок. Дюрация используется для определения чувствительности инвестиции к процентным ставкам. Она также позволяет узнать, какой доход ожидать в будущем.

Как же выбрать облигации с высокой дюрацией? Во-первых, нужно понимать, что дюрация имеет обратную зависимость с процентными ставками. Это означает, что если процентные ставки понизятся, цена облигации с высокой дюрацией увеличится, и наоборот.

Для того чтобы найти облигации с высокой дюрацией, можно обратиться к информации, которую предоставляют банки или сайты, посвящённые инвестированию. Маколея, например, предоставляет информацию о дюрации для многих облигаций. Также можно использовать таблицу с информацией, где указана дюрация и стоимость облигации.

Важно понимать, что дюрация не является единственным фактором при выборе облигаций для инвестирования. Нужно учитывать также кредитный рейтинг эмитента и историю выплаты процентов по облигациям.

- Итак, чтобы выбрать облигации с высокой дюрацией:

- Узнайте, где можно найти информацию о дюрации облигаций.

- Используйте таблицу с информацией о стоимости и дюрации.

- Не забывайте учитывать кредитный рейтинг и историю выплаты процентов.

Как использовать дюрацию в портфеле инвестора?

Дюрация – это показатель, который определяет, как изменение процентных ставок отразится на цене финансового инструмента. Но как использовать дюрацию в портфеле инвестора?

Сначала нужна информация о дюрации конкретных облигаций. Её можно найти на сайте банков, осуществляющих покупку-продажу облигаций. Например, сайт банка «Маколея». Это позволит инвестору понять, насколько сильное влияние на портфель окажут изменения процентных ставок.

Используя дюрацию, можно определить, какое соотношение облигаций с разной дюрацией нужно добавить в портфель. Если инвестор хочет уберечь свой портфель от значительного изменения ставок, то он должен выбирать облигации с более низкой дюрацией. Но если целью является получение более высокой доходности, то нужно выбирать облигации с более высокой дюрацией.

Использование дюрации в портфеле позволяет улучшить его надежность и окупаемость. Кредиты, полученные банками, являются отличным примером такого использования, поскольку кредитные линии имеют различную дюрацию. Один банк может иметь кредит с более высокой дюрацией, чем другой банк, и в зависимости от целей инвестора, выбор банка может быть оптимальным.

Таким образом, понимание того, что такое дюрация, где её можно узнать и как она используется в портфеле инвестора, является ключевым средством для успешного инвестирования на рынке облигаций.

Расчёт дюрации в Excel

Дюрация — это показатель, отражающий зависимость цены облигации от изменения процентных ставок. Для банков и инвестиционных компаний это важный инструмент для определения риска инвестирования. Но что такое дюрация простыми словами и зачем она нужна?

Для того чтобы узнать, как работает расчёт дюрации, можно использовать Excel. Для начала нужно понять, какое значение дюрации нужно посчитать. Для этого необходимы параметры облигации: купонный доход, срок погашения, цена и процентная ставка.

Далее можно перейти к расчёту дюрации. Для этого используется формула Маколея (Macaulay Duration), которая отображает взвешенное среднее сроков выплат купонов и погашения облигации. Формула может быть сложной и содержать много элементов, но в Excel её можно легко применить с использованием функции БДУ (DURATION).

- Для использования функции БДУ нужно указать параметры облигации в соответствующих ячейках таблицы.

- Результат расчёта дюрации будет представлен в виде числа, которое отражает средний срок выплат по облигации в годах.

- Также в Excel можно быстро увидеть, как изменяется дюрация при изменении процентных ставок. Для этого нужно использовать функцию ЦЕНА (PRICE) и менять значение процентной ставки в соответствующей ячейке.

Таким образом, расчёт дюрации в Excel — это простой и понятный способ узнать, как изменения процентных ставок влияют на риски инвестирования. Дюрация может быть полезна для банков и коференцийионных компаний при оценке рисков кредиты и других финансовых инструментов.

Как использовать функцию DURATION в контексте расчета дюрации облигаций?

Функция DURATION в Excel может быть полезной для банков и людей, которые получают кредиты, чтобы оценить, как изменения процентных ставок могут повлиять на цену облигаций. Но где и как она используется?

Функция DURATION предназначена для расчета дюрации, то есть связи между изменением процентных ставок и изменением цен на облигации. Она основана на формуле Маколея и предназначена для вычисления длительности потоков платежей с постоянным процентным доходом и фиксированным сроком.

Если вы не знаете, что такое дюрация и для чего она нужна, то ее можно описать простыми словами как индикатор, который показывает, насколько сильно цена облигации изменится при изменении процентной ставки.

Что же нужно для расчета дюрации? Вам понадобятся данные о текущей цене облигации, процентных ставках и номинальной стоимости облигации. Эти данные можно найти в финансовом отчете компании или на сайтах электронных торгов. Именно для таких целей и используется функция DURATION в программе Excel.

Чего еще можно узнать, используя функцию DURATION? Вы можете оценить зависимость цены облигации от изменения процентной ставки, а также понять, насколько влияют платежи с постоянным доходом на цену облигации.

Итак, для тех, кто знаком с понятием дюрации и кто нуждается в ее расчете, функция DURATION может быть очень полезной. Она поможет оценить, как изменение процентных ставок может повлиять на цену облигаций и дать понимание, какие действия нужно предпринять для минимизации рисков и максимизации выгоды.