Когда владелец жилья решает продать его, возникает необходимость уплаты налога с продаж. Однако, не всегда этот налог нужно платить.

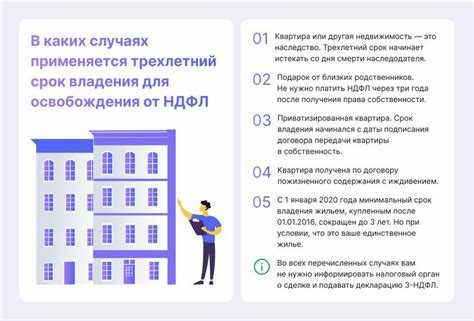

Согласно законодательству, не нужно платить налог с продажи квартиры, если недвижимость находилась в собственности более трех лет, и если доход от продажи не превышает определенного порога. Если же квартира продается раньше указанного срока, то необходимо платить налог на прибыль от продажи.

Что касается унаследованной или подаренной недвижимости, то тут ситуация сложнее. Налог нужно платить только в том случае, если объект продается дешевле, чем он был куплен. В таких случаях сумма налога равна разнице между покупной ценой и новой стоимостью недвижимости.

Для продажи квартиры также нужно собрать необходимые документы: свидетельство о праве собственности, договор купли-продажи (если квартиру приобретали на вторичном рынке), документы о регистрации в жск или ТСЖ, а также платежки за коммунальные услуги.

Какие налоговые схемы могут помочь избежать налога при продаже квартиры? В некоторых случаях можно воспользоваться ДДУ (договор долевого участия), продать квартиру за иностранную валюту или принять участие в реинвестировании доходов. Однако, прежде чем использовать такие схемы, нужно тщательно изучить законодательство и консультироваться со специалистами.

В любом случае, при продаже квартиры налоговые вопросы нужно решать тщательно. Необходимо заполнить декларацию и убедиться, что все налоги были уплачены в срок, чтобы избежать штрафов и проблем с законодательством.

Налог на прибыль и ВЭД

При продаже недвижимости, в том числе и квартиры, нужно учитывать налог на прибыль. Он равен разнице между стоимостью купленного жилья и стоимостью продажи. Если недвижимость продается не в первый год после покупки, то налог автоматически считается и удерживается при подачи документов на переоформление собственности.

Когда проходит продажа квартиры, зарегистрированной по ДДУ в ЖСК, налог на прибыль нужно платить по упрощенной декларации в размере 13%. Это касается всех продаж квартир, которые были получены в наследство или подарены, и по которым не было уплачено налога на приобретение.

Если продается унаследованная недвижимость, то налог на прибыль не нужно платить, если с момента получения наследства прошло менее 3 годов. В случае, когда недвижимость продается сроком до 3-х лет, налог на прибыль считается, но можно воспользоваться льготой в виде освобождения от налогообложения.

Не забывайте, что при продаже квартиры, если она была приобретена без подтверждающих документов, то вам может понадобиться оплачивать налог по стоимости жилья по рыночным ценам.

В свою очередь, ВЭД-операции при покупке или продаже недвижимости зависят от того, была ли она куплена для использования в личных целях или для ведения бизнеса. Также при продаже имущества, которое попало в наследство, необходимо заключить договор купли-продажи на данную недвижимость.

Жилищный кооператив

Если у вас есть недвижимость, унаследованная или купленная через жилищно-строительный кооператив (ЖСК), то при продаже квартиры нужно знать, какие документы и декларации нужно подать, и какой налог нужно платить.

Если жилье продается до истечения десяти лет с момента подачи документов на получение прав собственности на данную недвижимость (например, ДДУ), то необходимо платить налог по ставке 13% от разницы между стоимостью продажи и первоначальной стоимостью.

Однако, при продаже квартиры после истечения десяти лет эта ставка не применяется. То есть, при продаже недвижимости, которая находится в собственности более 10 лет, налог не нужно платить.

В случае, если квартира продается не в собственности, а по доверенности, то стоимость продажи не будет равна первоначальной стоимости. В таком случае, при расчете налога необходимо учитывать, какие документы у доверенного лица были на руках и на основании чего была проведена продажа.

Если у вас возникли вопросы, когда и какие документы нужно подавать, и какая ставка налога будет применяться, вам могут помочь адвокаты.

Договор займа в контексте налоговой оптимизации при продаже недвижимости

Когда продается недвижимость, нужно платить налог с продажи. Однако, существуют способы налоговой оптимизации, чтобы уменьшить сумму налога. Один из таких способов — заключение договора займа.

Если квартира была унаследована или подаренная, то ее стоимость будет равна той, по которой она была куплена, и налог при продаже не нужно платить, если прошло более трех лет с момента подачи декларации.

В случае, если квартира была куплена через ДДУ, то налог нужно платить только при продаже до истечения 3-х лет с момента подписания ДДУ. Однако, если квартира продается после 3-х лет, то договор займа может принести существенную выгоду в плане налоговой оптимизации.

Чтобы заключить договор займа, понадобятся документы на недвижимость, а также срок и размер займа. Договор должен содержать все условия займа и быть оформленным в письменной форме.

При заключении договора займа следует учитывать, что истекший срок займа может повлечь за собой уплату налога на доходы физических лиц. Поэтому важно обратить внимание на срок и условия погашения займа.

Помимо договора займа, существуют и другие налоговые схемы, такие как продажа недвижимости через юридическое лицо или оформление продажи через ЖСК. Какие из них подходят в конкретном случае, зависит от разных условий и целей налоговой оптимизации.

Дарственная ипотека

Когда продается квартира, многие задумываются о том, как избежать налога на продажу недвижимости. Одним из возможных вариантов является «дарственная ипотека».

Для этой схемы нужно оформить два документа: дарственную на квартиру и договор ипотеки на эту квартиру. Однако, подобный вариант является не всегда выгодным, так как кредиторы могут требовать недвижимости в залог.

Если же у вас есть подаренная или унаследованная недвижимость, то при ее продаже нужно заплатить налог с продажи, который равен 13% от разницы между ценой продажи и ценой покупки, указанной в ДДУ. Чтобы избежать уплаты налога, нужно подать декларацию по налогу на доходы физических лиц и указать в ней полученную сумму от продажи недвижимости.

- Какие документы понадобятся:

- Договор купли-продажи (ДДУ)

- Дарственная или свидетельство на унаследованную недвижимость

- Свидетельство о государственной регистрации права собственности на недвижимость

- Договор ипотеки (если используется «дарственная ипотека»)

Срок подачи декларации — до 30 апреля года, следующего за годом продажи. Также, если квартира была не куплена, а унаследована или получена в подарок, то ее стоимость должна быть оценена экспертом.

В любом случае, перед продажей квартиры нужно хорошенько изучить все возможные варианты и выбрать то, что будет лучшим для вас.

Аренда с выкупом недвижимости при продаже квартиры

Одним из способов избежать налога при продаже квартиры является аренда с выкупом. Этот вариант подойдет тем, кто не планирует долгосрочно находиться в недвижимости.

Для этого понадобятся соответствующие документы на жилье, которое вы планируете продавать. Это может быть как купленное жилье, так и унаследованная или подаренная недвижимость.

Аренда с выкупом даёт возможность получить часть денег за квартиру до её продажи. При этом не нужно платить налог, если вы живёте в квартире не менее чем 183 дня в году и подали декларацию.

Если вы хотите продать квартиру по договору аренды с выкупом, нужно знать, какие документы понадобятся. Например, дду или жск.

Но важно помнить, что при этом необходимо будет уплатить налог, когда произойдет фактическая продажа. Также не любой объект можно сдать в аренду с выкупом, поэтому перед началом сделки нужно изучить все нюансы.

- Аренда недвижимости с выкупом подходит для тех, кто не планирует долго жить в квартире;

- Для сделки нужны соответствующие документы, например, дду или жск;

- При продаже вам придется уплатить налог;

- Арендовать с выкупом нельзя все объекты недвижимости.

Срочная продажа с уплатой налога

Когда нужно платить налог при продаже недвижимости?

Налог на продажу квартиры или жилья платится в том случае, когда оно продается дороже, чем было куплено. Необходимо учесть, что купленное по дду или унаследованная недвижимость продается по рыночной цене, а не по цене, указанной в документах.

Срок подачи декларации и уплаты налога составляет 3 месяца с момента продажи.

Какие документы понадобятся при продаже квартиры?

Для продажи квартиры необходимо оформить договор купли-продажи и снять с недвижимости все ограничения. Также нужно предоставить справку о цене на момент покупки, договор дду (если недвижимость была куплена по дду), а также документы, подтверждающие право собственности.

Чему еще нужно уделить внимание?

При продаже квартиры или жилья, которые были куплены до 2015 года, не понадобится заполнять налоговую декларацию. Но все равно нужно будет уплатить налог – он равен 13% от разницы между ценой покупки и продажи.

Не стоит забывать о том, что налог на продажу квартиры нужно будет уплатить в любом случае, даже если продажа произойдет в рамках сделки по обмену.

Если квартира не продавалась более 3 лет и на момент продажи является единственной недвижимостью, то налог можно не платить.