- Виды кредитов для физических лиц

- Потребительский кредит

- Ипотечный кредит

- Автокредит

- Потребительский кредит

- Автокредит: основные условия и требования к заемщику

- Виды автокредитов и их выгоды

- Ипотека: один из самых популярных видов кредитов для физических лиц

- Виды ипотеки

- Принципы кредитования в банках

- Кредитный рейтинг заемщика в контексте видов кредитов для физических лиц и принципов кредитования в банках

- Обеспечение кредита

- Процентные ставки и комиссии по кредитам для физических лиц

- Роль кредитов в экономике и обществе

- Развитие бизнеса и предпринимательства через кредитование в банках

- Виды кредитов для физических лиц

- Финансирование образования и здравоохранения

- Почему взять кредит на образование или здоровье выгоднее, чем копить?

- Какие условия и требования существуют для получения кредита на образование или здоровье?

- Чем кредит на образование или здоровье отличается от потребительского кредита?

- Такое ли условие, что получение кредита на образование или здоровье выгоднее копить?

- Повышение качества жизни граждан с помощью кредитования

- Советы по управлению своими кредитами

- Правильный выбор банка и кредитного продукта

- Соблюдение сроков погашения кредита

- Регулярное отслеживание кредитной истории

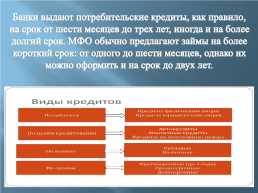

Кредит – это один из способов получения денежных средств. Это ссуда, которую выдает банк или другая финансовая организация для определенных нужд заемщика. Кредиты для физических лиц представляют собой различные виды кредитов, такие как потребительский кредит, автокредит, ипотечный кредит и др. Основные условия выдачи кредита включают возможность погашения долга и высокую степень надежности заемщика.

Порядок выдачи кредита и условия кредитования отличаются в зависимости от того, какой вид кредита выберет заемщик. Например, при оформлении потребительского займа банк требует справку о зарплате и ОКБ, а при получении ипотеки — справку о доходах и определенное количество залогов. Это связано с тем, что при том или ином виде кредита необходимо учитывать особенности его оформления.

Для того чтобы понять, какой кредит выгоднее взять и что копить, нужно знать отличия между видами кредитов и их принципами выдачи. Так, например, ипотечный кредит можно и брать выгоднее, чем потребительский, но и его условия настолько жесткие, что мало кто может себе такое позволить.

Чем руководствуются банки при рассмотрении заявок на кредиты?

Банки оценивают финансовое положение заемщика, его кредитную историю и платежеспособность. Эти факторы позволяют банкам снять риски возможных невозвратов.

Такое подход к кредитованию помогает заемщику сделать выбор наилучшего варианта и сэкономить время. Все виды кредитов для физических лиц имеют свои преимущества и недостатки, и решение о том, какой кредит необходимо взять, следует принимать, исходя из конкретных обстоятельств и своих финансовых возможностей.

Виды кредитов для физических лиц

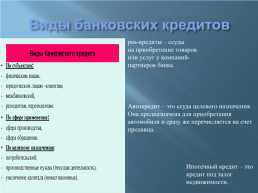

Потребительский кредит

Этот вид кредита предназначен для приобретения бытовой техники, автомобилей, мебели, туров и т.д. Условия оформления и принципы выдачи кредита отличаются в зависимости от банка, главное — соблюдение требований заемщика.

- Сумма займа может достигать нескольких миллионов рублей.

- Срок погашения — 1-5 лет.

- Процентная ставка обычно выше, чем у других видов кредитов.

- При наличии свободных денежных средств, выгоднее копить и покупать желаемый товар в рассрочку без процентов.

Ипотечный кредит

Этот вид кредита предоставляется для приобретения недвижимости — жилой или коммерческой. Часто условия оформления и принципы выдачи ипотечного кредита отличаются от потребительского кредита.

- Сумма займа может доходить до 80% стоимости недвижимости.

- Срок погашения — 10-30 лет.

- Процентная ставка обычно ниже, чем у потребительского кредита.

- Необходимо иметь первоначальный взнос — от 10% до 30% от стоимости недвижимости.

Автокредит

Этот вид кредита предоставляется для приобретения автомобиля. Условия оформления и принципы выдачи автокредита отличаются от потребительского кредита.

- Сумма займа может достигать до 90% стоимости автомобиля.

- Срок погашения — обычно 1-5 лет.

- Процентная ставка обычно выше, чем у ипотечного кредита.

- Необходимо иметь первоначальный взнос — от 10% до 30% от стоимости автомобиля.

Потребительский кредит

Потребительский кредит – один из возможных видов ссуд для физических лиц, предоставляемых банками. Это займ, который выдается клиенту на определенную сумму на определенный период времени.

Отличается потребительский кредит от других видов кредитов тем, что заемщик имеет свободу выбора, на что он потратит полученные деньги. Например, можно взять кредит на покупку дорогостоящей электроники или же на оплату медицинских услуг. Но что выгоднее – копить на приобретение необходимых товаров или брать кредит?

Все зависит от ситуации и предлагаемых условий. Основные требования к заемщику – достаточный доход и отсутствие просроченных кредитов. Почему потребительский кредит выгоден – зачастую стоимость покупки при оформлении кредита меньше, чем при покупке в рассрочку. Плюс в этом случае можно распланировать свой бюджет на определенный период и вовремя выплачивать кредит.

- Основные виды потребительских займов:

- кредитная карта

- рассрочка

- наличные деньги

Порядок оформления кредита различается у разных банков, но в целом следующие этапы необходимы:

- Просмотр и выбор предлагаемых условий кредитования

- Получение уведомления о том, что ваша заявка была одобрена

- Подписание документов по кредиту

- Получение средств на счет или наличными деньгами (в зависимости от условий)

Взять потребительский кредит может быть выгодно, если человек рассчитывает свой бюджет на определенный период, имеет стабильный доход и уверен в своей способности выплатить кредит вовремя.

Автокредит: основные условия и требования к заемщику

Автокредит — это вид кредита для физических лиц, предназначенный для приобретения автомобиля. Такое кредитование отличается от потребительского кредита, поскольку кредит выдается не наличными, а в виде ссуды для покупки конкретного товара — автомобиля.

Для получения автокредита заемщику необходимо соответствовать определенным требованиям, например, иметь стабильный доход, подтвержденный документами, и хорошую кредитную историю. Кроме того, требуется внести первоначальный взнос, который может составлять до 30% от стоимости автомобиля.

Виды автокредитов и их выгоды

Существует несколько видов автокредитов: классический автокредит, кредит с баллоном безопасности, лизинг и др. Для каждого вида кредита существуют свои условия и требования. Например, при оформлении лизинга заемщик не становится владельцем автомобиля и обязан выплачивать лизинговые платежи на протяжении всего срока договора.

Наиболее выгодным для заемщика является классический автокредит, который позволяет стать полноценным владельцем автомобиля сразу после его покупки. Кроме того, при этом виде кредита процентные ставки могут быть ниже, чем у других видов автокредитов.

Почему стоит взять автокредит, а не копить самому? Основные причины — это возможность приобретения автомобиля в кредит сразу, а не поэтапно, и отсутствие необходимости откладывать крупную сумму денег. При этом, заемщик имеет возможность распоряжаться своими средствами, не ограничивая себя в расходах, и выплачивать кредит по частям.

| Шаг | Действие |

|---|---|

| 1 | Обращение в банк с заявкой на автокредит. |

| 2 | Предоставление документов, необходимых для оформления кредита (паспорт, справка о доходах, кредитная история и т.д.). |

| 3 | Выбор автомобиля и подписание договора купли-продажи. |

| 4 | Внесение первоначального взноса и оформление кредита. |

| 5 | Выплата кредита по графику. |

Ипотека: один из самых популярных видов кредитов для физических лиц

Ипотека — это вид кредита, предназначенный для приобретения жилья. Если у вас нет достаточной суммы денег на покупку недвижимости, вы можете взять ипотеку в банке, чтобы стать собственником жилья. Почему ипотека так популярна? Во-первых, у ипотечного кредита более низкие проценты, чем у других видов кредитов. Во-вторых, вы можете приобрести недвижимость сразу, не копя деньги многие годы.

У ипотечного кредита есть свои особенности. Оформление кредита на покупку жилья отличается от оформления потребительского кредита. Кроме того, перед выдачей займа банк устанавливает множество требований к заемщику и самой недвижимости. Основные требования банков — это доход заемщика, наличие других кредитов, кредитная история, стабильность работы. Кроме того, банк обязательно проверит юридическую чистоту ипотечного объекта. Порядок оформления ипотеки может занять несколько месяцев.

Какие условия выгоднее — ипотека или потребительский кредит? Если вам нужно приобрести недвижимость, то, конечно, ипотека — это лучший вариант. Более низкие проценты по ипотеке позволяют значительно сэкономить. Однако, если вы хотите взять кредит на какой-то другой нужный предмет, выбирайте потребительский кредит, так как проценты по таким займам обычно выше, чем по ипотеке.

Виды ипотеки

На сегодняшний день выделяют несколько типов ипотеки, которые отличаются друг от друга по условиям и процентам:

- Классическая ипотека – это самый распространенный вид ипотечного кредита, который предназначен для приобретения жилья.

- Рефинансирование — это перевод ипотечного кредита в другой банк, если ставка в этом банке ниже.

- Ипотека для строительства и ремонта жилья — этот вид ипотеки предназначен для физических лиц, которые строят или реконструируют свой дом.

- Ипотека с государственной поддержкой — это ипотека, которая выдается при участии государства для молодых семей и категорий граждан с ограниченными возможностями.

Принципы кредитования в банках

Каждый человек может взять кредит в банке, но не всегда это выгоднее, чем взять займ в другом месте. Основные условия для выдачи кредита – это требования к заемщику и вид кредита.

- Для физических лиц есть различные виды кредитов, от потребительского до ипотечного. Каждый вид кредита имеет свои уникальные условия, которые могут отличаться от других видов кредитов.

- Условия выдачи кредита также зависят от типа кредита. Для получения ипотеки, например, потребуется предоставить дополнительные документы, подтверждающие вашу способность погашать кредит.

- Порядок оформления кредита также отличается в зависимости от типа кредита. Для потребительского кредита может потребоваться меньше документов, чем для ипотеки или автокредита.

Основные требования к заемщику – это подтверждение доходов (что вы сможете погасить кредит), наличие паспорта и/или других документов, удостоверяющих личность, а также следование правилам банка.

Почему некоторые кредиты выгоднее, чем другие? Это зависит от конкретной ситуации и нужд заемщика. Некоторые кредиты имеют более низкие процентные ставки, но могут потребовать высокую первоначальную оплату. Другие кредиты имеют более высокие процентные ставки, но более гибкие условия погашения.

В целом, принципы кредитования в банках заключаются в соблюдении требований к заемщику, выборе подходящего вида кредита и соблюдении условий выдачи кредита.

Кредитный рейтинг заемщика в контексте видов кредитов для физических лиц и принципов кредитования в банках

Когда физическое лицо решило взять кредит в банке, одним из основных требований становится кредитный рейтинг заемщика. Что это такое и почему он так важен?

Кредитный рейтинг — это статистические данные об истории заемщика, которые определяют его кредитоспособность. Чем выше кредитный рейтинг, тем выгоднее условия выдачи займа и порядок его оформления. Основные требования к кредитному рейтингу заемщика — это своевременная выплата прошлых кредитов и отсутствие задолженностей по платежам.

Для потребительских кредитов кредитный рейтинг имеет большое значение, так как заемщик получает деньги на свои личные нужды. Для ипотеки кредитный рейтинг тоже важен, но здесь условия выгоднее, чем для потребительского кредита.

Кредитный рейтинг заемщика отличается для разных видов кредитов. Например, для кредитной карты требования к кредитному рейтингу несколько иные, чем для ипотеки.

Также важен порядок проверки кредитного рейтинга заемщика при выдаче займа. Банки могут использовать как внутренние, так и внешние системы проверки кредитного рейтинга. Важно знать эти требования, чтобы правильно подготовиться к оформлению займа.

- Основные требования к кредитному рейтингу заемщика: своевременная выплата, отсутствие задолженностей.

- Кредитный рейтинг имеет большое значение для потребительских кредитов.

- Кредитный рейтинг заемщика отличается для разных видов кредитов.

- Важен порядок проверки кредитного рейтинга заемщика при выдаче займа.

Обеспечение кредита

Кредит – это вид ссуды, который отличается от займа тем, что имеет определенный порядок оформления и требования к лицам, которые могут взять такое кредит. Обеспечение кредита – это одно из основных условий его выдачи. Почему такое требование предъявляется к заемщику?

Потребительский кредит, к примеру, выдается банком для приобретения товаров или услуг. В этом случае банк выступает гарантом оплаты продавцу. В случае, если заемщик не выплачивает кредит, банк берет на себя обязательства по оплате продавцу.

Чем обеспечивается такой кредит? Условия выдачи потребительского кредита могут быть разными, но чаще всего для него требуется залог имущества. Это может быть квартира, машина, дача и другое имущество. У банка есть риск не получить свои деньги, поэтому он требует залога, чтобы в случае дефолта заемщика иметь возможность изъять заложенное имущество и продать его, чтобы взыскать задолженность.

Для других видов кредитов, например, ипотеки или бизнес-кредита, обеспечение также играет важную роль. Однако в зависимости от типа кредита и его условий, обеспечение может отличаться. Например, для ипотеки в качестве обеспечения обычно выступает недвижимость, которую приобретает заемщик. При этом банк также может предъявлять дополнительные требования, например, справки о доходах.

Процентные ставки и комиссии по кредитам для физических лиц

Потребительский кредит – это вид займа, предназначенный для получения денег на личные нужды. Чтобы взять кредит, нужно оформить заявку и соответствовать требованиям кредитора.

Основные требования для выдачи кредита – это достаточный уровень дохода, стабильная работа, наличие документов, подтверждающих личность, и хорошая кредитная история.

При оформлении кредита необходимо учитывать условия выгоднее для заемщика, так как процентные ставки и комиссии могут значительно увеличить сумму, которую нужно будет вернуть.

Почему такое внимание уделяется процентным ставкам и комиссиям? Ответ прост – они влияют на сумму кредита в целом.

- Процентные ставки – это определенные проценты от суммы кредита, которые должны быть уплачены за пользование денежными средствами. Процентная ставка может быть фиксированной или изменяющейся в зависимости от изменения рыночных ставок.

- Комиссии – это дополнительные суммы, которые заемщик должен заплатить за оформление кредита и выполнение других банковских операций.

При выборе кредита важно учитывать не только процентную ставку, но и комиссии, которые могут быть различными в разных банках. Поэтому необходимо внимательно изучать предложения банков и выбирать наиболее выгодные условия.

Роль кредитов в экономике и обществе

Кредиты предоставляют физическим лицам возможность реализации своих проектов и приобретения необходимых товаров и услуг. Кроме того, кредиты являются важным источником финансирования для развития бизнеса, что способствует росту экономики. Однако, получение кредита связано с определенными условиями и требованиями со стороны банков.

Основные виды кредитов, доступные физическим лицам:

- Потребительский кредит;

- Автокредит;

- Ипотека;

- Кредитная карта.

Чтобы взять кредит, необходимо выполнить требования банков, такие как наличие стабильного дохода, отсутствие задолженностей перед другими кредиторами и т.д. Кроме того, необходимо оформить заявку на выдачу кредита, проект договора с банком и продемонстрировать намерение вернуть заем.

При оформлении кредитов, банки следуют порядку выдачи ссуды, устанавливают процентные ставки и сроки погашения. Каждый вид кредита отличается своими особенностями и условиями, поэтому необходимо выбирать наиболее выгодный для заемщика.

Кредит является формой займа, которая позволяет получить нужную сумму для реализации проекта или покупке товаров. Однако, при этом необходимо погасить заем в соответствии с условиями договора и с учетом процентной ставки, установленной банком. В случае допущения задолженности, банк имеет право начислять штрафные санкции или обращаться в суд.

Развитие бизнеса и предпринимательства через кредитование в банках

Почему многие люди выбирают кредиты и займы для развития своего бизнеса и предпринимательской деятельности? Чем проще копить нужную сумму, чем искать инвесторов или партнеров по бизнесу. Кредит и займ – отличное решение для тех, кто нуждается в дополнительных финансовых ресурсах для развития своего бизнеса.

Виды кредитов для физических лиц

- Кредит на развитие бизнеса – это специализированный кредит, который предназначен для тех, кто планирует развивать свой бизнес или инвестировать в него.

- Потребительский кредит – предназначен для физических лиц, которые хотят получить деньги на личные нужды.

- Автомобильный кредит – это кредит, который выдается на покупку автомобиля.

Основные требования к заемщику для выдачи кредита:

- Финансовая состоятельность и наличие стабильного источника дохода.

- Наличие кредитной истории и положительных отзывов от банка.

- Способность по возврату займа в срок.

Что отличается потребительский кредит от кредита на развитие бизнеса? В основном это условия выдачи и оформления. Для получения кредита на развитие бизнеса необходимо предоставить бизнес-план, а также несколько документов, подтверждающих коммерческую деятельность заемщика. Кроме того, условия выдачи кредита на развитие бизнеса обычно выгоднее.

Основные условия выдачи кредита:

- Наличие паспорта.

- Наличие работы и достаточный доход для возврата кредита.

- Возможность предоставить залог или поручительство.

- Кредитная история.

Такое кредитование доступно для всех физических лиц. Порядок получения кредита обычно не сильно отличается от кредитования для других целей. Однако, для тех, кто планирует получить кредит на развитие бизнеса, необходимо провести более подробную проверку наличия документов и подготовки бизнес-плана.

Финансирование образования и здравоохранения

Почему взять кредит на образование или здоровье выгоднее, чем копить?

Кредиты для физических лиц, направленные на оплату образования и здравоохранения, могут ускорить процесс получения необходимой медицинской помощи или образования для улучшения карьеры и личного благосостояния. Банки предоставляют различные условия и требования для выдачи такого кредита или займа. В отличие от копилок, где сумма может накапливаться многие годы, кредиты для образования или здоровья позволяют получить финансирование в самый короткий срок, что особенно важно в экстренных ситуациях.

Какие условия и требования существуют для получения кредита на образование или здоровье?

- Заемщик должен иметь достаточный доход для погашения кредита в указанные сроки;

- Заемщик должен иметь стабильную финансовую и кредитную историю, чтобы демонстрировать банку свою способность выплачивать долги;

- Оформление кредита или займа осуществляется на основании пакета документов, которые подтверждают цель займа и финансовое состояние заемщика.

Порядок оформления кредита отличается от банка к банку, поэтому необходимо ознакомиться с основными условиями каждого банка.

Чем кредит на образование или здоровье отличается от потребительского кредита?

Обычно кредиты на образование или здоровье имеют более низкие процентные ставки и более гибкие условия выплаты, чем потребительские кредиты, так как эти финансовые средства имеют цель использования для улучшения человеческого здоровья и образования. Кроме того, для получения кредита на образование или здоровье может быть предоставлено большее количество времени для погашения кредита, а также возможность отсрочки платежа в течение установленного периода времени.

Такое ли условие, что получение кредита на образование или здоровье выгоднее копить?

В случае, если заемщик не может накопить необходимую сумму за короткий период времени, получение кредита для образования или здравоохранения является одним из лучших вариантов. При правильном использовании кредита, образование или здоровье могут значительно повысить качество жизни в будущем, что не может быть достигнуто путем ежедневного копитья денег.

Повышение качества жизни граждан с помощью кредитования

Многие граждане задумываются о том, как повысить свой уровень жизни. Одним из способов является взятие кредита. Но стоит ли отказываться от мечты, копить много лет или же взять заем?

Для тех, кто решил взять кредит, порядок выдачи и условия оформления такого кредита очень важны. Основные требования для физических лиц, которые хотят взять потребительский заем или ссуду, это обычно возраст, наличие дохода и кредитной истории. Однако, чем лучше кредитная история, тем выгоднее условия кредитования.

Отличие кредитов для физических лиц от кредитов для юридических лиц состоит в том, что для физических лиц существует большое количество программ кредитования на различные нужды. В этом случае кредитный продукт может быть действительно выгодным, если разобраться в его условиях и правильно его оформить.

- Основные виды кредитов для физических лиц:

- Потребительский кредит;

- Ипотечный кредит;

- Автокредит;

- Кредит на образование.

Почему кредиты для физических лиц так популярны? Они помогают решить финансовые вопросы быстрее и эффективнее, а также повышают качество жизни граждан, позволяя получить доступ к товарам и услугам, которые без кредита были бы недоступны.

Советы по управлению своими кредитами

Кредит – это такое финансовое решение, которое отличается от ссуды тем, что требует определенных требований к заемщику. Однако, если у вас возникла необходимость взять кредит, то необходимо учитывать основные виды кредитов для физических лиц и порядок их оформления.

Что касается выдачи кредита, требования к заемщику различны. Кредит может быть как под залог имущества, так и без залога. Если вы думаете взять кредит, то обязательно уделите внимание его условиям и требованиям, чем оформления займа, а также тому, почему именно этот вид кредита вам выгоднее.

Для того, чтобы успешно управлять своими кредитами, необходимо следовать нескольким простым советам. В первую очередь, стоит регулярно копить деньги, чтобы иметь возможность выплачивать проценты по заему вовремя. Кроме того, не забывайте о том, что потребительский кредит обычно дороже, чем другие виды займов.

Если вы все-таки решили взять кредит, то обязательно изучите все условия его выдачи и задайте себе вопрос о том, что вам нужнее – сумма кредита или срок его выплаты. Также очень важно понимать, что не следует брать кредиты без нужды, чтобы избежать непредвиденных финансовых трудностей в будущем.

- Регулярно копите деньги.

- Изучите все условия кредита.

- Не забывайте о процентах по займу.

- Не берите кредиты без нужды.

Правильный выбор банка и кредитного продукта

Кредит — это возможность взять заем у банка на определенные условия выдачи и возврата денежных средств. Для физических лиц в банках предусмотрены различные виды кредитов и ссуд.

Чтобы правильно выбрать кредитный продукт, нужно учитывать основные требования и условия, которые предлагает банк:

- Процентная ставка на кредит

- Срок кредита

- Размер ежемесячных платежей

- Наличие дополнительных комиссий и оплат

- Требования к заемщику

Потребительский кредит — это кредит, предназначенный для приобретения товаров или оплаты услуг. Для заемщика выгоднее взять именно потребительский кредит, так как он немного отличается от обычного займа.

Перед оформлением кредита нужно узнать порядок оформления и предоставить необходимые документы:

- Паспорт заемщика

- Справка о доходах

- Страховой полис

Если вы еще не определились, стоит ли копить или взять кредит, нужно учитывать почему и для чего нужен кредит. Если вы покупаете дорогостоящую вещь, которую не можете себе позволить сразу, то кредит может быть выгоднее вариантом. Однако нужно помнить, что кредит — это ответственность перед банком и вам следует взвесить все «за» и «против» перед оформлением.

Соблюдение сроков погашения кредита

Одним из основных требований банков при выдаче кредита является соблюдение заемщиком сроков погашения займа. Для физических лиц существуют разные виды кредитов, такие как потребительский кредит, ипотека, автокредит и другие. Но вне зависимости от вида кредита заемщику важно заранее продумывать, на что и сколько он сможет себе позволить копить, а чтобы не допустить просрочек и штрафных санкций, нужно точно знать, сколько и когда следует выплачивать по кредиту.

Почему такое соблюдение сроков выгоднее для заемщика? Во-первых, это поможет ему избежать дополнительных расходов на санкции за просрочки. Во-вторых, в банке заемщик создаст положительную кредитную историю, что в дальнейшем может помочь ему получить более выгодные условия при взятии нового кредита. Помимо того, что соблюдение сроков погашения является одним из основных требований банков, оно также важно для обеспечения финансовой стабильности заемщика.

Порядок оформления и выдачи кредита может отличаться в зависимости от вида кредита и банка. Важно знать, какие требования предъявляет банк к заемщику, какие документы нужно предоставить, и какие условия кредитования установлены. Для того чтобы избежать ошибок и проблем при взятии кредита, стоит заранее ознакомиться с основными принципами кредитования и видами кредитов для физических лиц. В некоторых случаях банки предоставляют возможность финансирования под залог имущества или без него. Поэтому перед взятием кредита нужно хорошо оценить свои возможности и оформить его на самых выгодных условиях.

Регулярное отслеживание кредитной истории

Для заемщика кредит является достаточно серьезной ответственностью. Поэтому важно заранее знать, какие условия выгоднее для вас. Кроме того, перед оформлением кредита следует ознакомиться с основными требованиями кредиторов и видами кредитов для физических лиц.

Если вы хотите взять кредит, то вам следует знать, что выдача потребительского кредита отличается от выдачи займа. Отличия связаны с порядком выдачи и оформления кредита. Также отличается и процентная ставка по кредитам. Поэтому перед подписанием договора на кредит нужно внимательно изучить условия ссуды.

Чтобы оформить выгодный кредит, важно регулярно отслеживать свою кредитную историю. Это поможет вам вовремя узнать о возможных ошибки в вашем кредитном отчете. Почему это важно? Например, чем лучше ваша кредитная история, тем ниже процентная ставка по кредиту.

- Основные требования кредиторов:

- Наличие гражданства России;

- Возраст от 18 лет;

- Наличие регистрации на территории РФ;

- Подтверждение дохода.

Также существуют различные виды кредитов для физических лиц. Например, ипотека, автокредит, кредит на образование и многие другие. Можно копить на покупку крупной покупки, а можно взять кредит и потратить сразу. Важно выбрать тот вид кредита, который подходит вам больше всего.

При регулярном отслеживании кредитной истории и внимательном выборе кредита вы сможете получить выгодные условия кредитования.