- НДФЛ: что это и как рассчитать?

- Как рассчитать страховые взносы?

- Зарплата и НДФЛ: особенности расчета

- Резиденты и иностранцы

- Ставки налогов и взносов

- Вычеты и льготы

- Сумма НДФЛ и взносов: как определить их размер?

- Как заполнить декларацию по НДФЛ и форму 4-ФСС?

- Декларация по НДФЛ

- Форма 4-ФСС

- НДФЛ и страховые взносы при наличии дополнительных доходов

- НДФЛ

- Страховые взносы

- Что делать, если сумма НДФЛ и страховых взносов была рассчитана неверно?

Каждый год резиденты России должны начислять и уплачивать налог на доходы физических лиц (НДФЛ) и страховые взносы. Правильный расчет этих налогов — важный процесс для любого предпринимателя или работника, который должен выполнять свои финансовые обязательства перед государством.

Рассчитать НДФЛ может быть сложно, так как это зависит от нескольких факторов, включая сумму дохода, категорию налогоплательщика, размер стандартных вычетов и другие. Кроме того, с 2021 года вступили в силу изменения в правилах для уплаты страховых взносов. Следовательно, чтобы избежать штрафов и недоразумений, очень важно понимать, как правильно рассчитывать эти налоги.

В данной статье мы предоставим подробную инструкцию о том, как рассчитать НДФЛ и страховые взносы в 2021 году, чтобы помочь вам следовать законодательным требованиям и правильно и точно оплатить налоги.

НДФЛ: что это и как рассчитать?

НДФЛ — это налог на доходы физических лиц. Он взимается со всех физических лиц, которые получают доходы в территории РФ. Однако, есть определенные категории граждан, которые освобождаются от уплаты данного налога, такие как инвалиды, пенсионеры, безработные и т.д. Также, ставки налога для резидентов и нерезидентов различаются.

Резиденты — это граждане, которые находятся на территории РФ больше 183 дней в году. Они обязаны платить налог на все свои доходы. Ставки налога для них составляют 13% или 30%, в зависимости от суммы дохода.

Для нерезидентов, которые получают доходы в РФ, ставки налога составляют 30%. Однако, есть определенные исключения, например, если доходы получены от продажи ценных бумаг, то ставка составляет 15%.

Как рассчитать страховые взносы?

Страховые взносы – это обязательные платежи, которые взимаются с резидентов РФ в соответствии с законодательством. Для определения суммы страховых взносов необходимо знать, какая ставка применяется к вашему доходу.

Для этого нужно учесть не только размер заработка, но и все дополнительные вознаграждения (премии, бонусы, налоговые вычеты и т.д.). Кроме того, в зависимости от вида деятельности и отрасли действуют свои тарифы, что также может повлиять на окончательную сумму.

Чтобы рассчитать страховые взносы, можно воспользоваться калькулятором, предоставляемым на сайте ФСС РФ. В нем нужно указать размер дохода и выбрать соответствующую отрасль деятельности. Полученная сумма будет являться основой для расчета взносов.

Однако, статический калькулятор может не учесть все особенности вашей деятельности и дохода. В этом случае лучше обратиться к профессиональным консультантам или специализированным сервисам по расчету страховых взносов.

Зарплата и НДФЛ: особенности расчета

Резиденты и иностранцы

При расчете НДФЛ и страховых взносов на зарплату необходимо учитывать статус работника — он является резидентом или иностранцем. Резиденты России получают зарплату с учетом удержания НДФЛ и страховых взносов, они обязаны подать налоговую декларацию. Иностранные работники подпадают под особый налоговый режим и могут иметь соглашения о избежании двойного налогообложения между Россией и своей страной.

Ставки налогов и взносов

НДФЛ на зарплату рассчитывается по ставке 13% для резидентов и 30% для иностранцев. Взносы в ПФР, ФФОМС и ФСС рассчитываются по разным ставкам для разных категорий работников. Рассчитать сумму взносов можно с помощью специальной программы или таблиц в соответствии с чином.

Вычеты и льготы

При расчете НДФЛ можно учитывать налоговые вычеты и льготы. К ним относятся вычеты на детей, обучение, лечение, страхование жизни и т.д. Для получения вычета необходимо подать соответствующие документы в налоговую инспекцию. Резиденты имеют право на льготу по уплате страховых взносов при занятости нескольких работников одним работодателем.

Важно правильно рассчитать НДФЛ и страховые взносы на зарплату, чтобы избежать нарушений в отношениях с налоговым органом. Пользуйтесь официальной информацией и обращайтесь за консультацией к налоговым специалистам.

Сумма НДФЛ и взносов: как определить их размер?

Для определения суммы НДФЛ и страховых взносов необходимо знать ставки налога и взносов. Для резидентов налоговая ставка на доходы составляет 13%. В отличие от НДФЛ, ставки страховых взносов различаются в зависимости от категории застрахованного лица и размера его дохода.

Для определения взносов по ОМС и ФСС их необходимо умножить на ставки, установленные законодательством. Ставка на ОМС составляет 5,1%, на ФСС — 2,9%. Если же работодатель является плательщиком ЕНВД, то ставка составит 0,5%.

Общая сумма НДФЛ и взносов соответствует проценту от дохода. Для рассчета необходимо умножить общую сумму доходов на ставки налога и взносов. Полученная сумма является итоговой суммой НДФЛ и страховых взносов.

| Ставки | Для резидентов |

|---|---|

| НДФЛ | 13% |

| ОМС | 5,1% |

| ФСС | 2,9% |

| ЕНВД | 0,5% |

Как заполнить декларацию по НДФЛ и форму 4-ФСС?

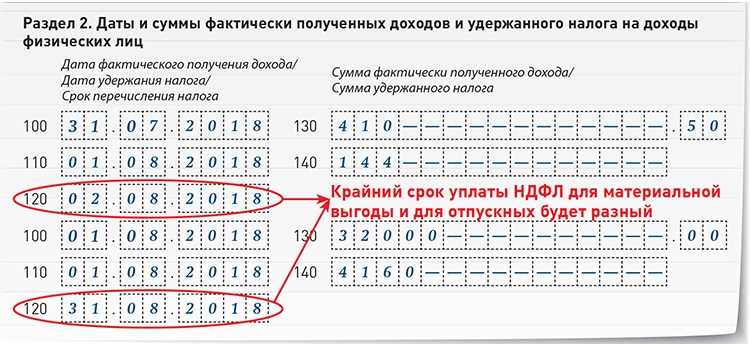

Декларация по НДФЛ

Декларация по НДФЛ — это документ, который представляется налоговым резидентом Российской Федерации для уплаты налога на доходы физических лиц. В декларации указываются доходы за год, налоговые вычеты и сумма налога, который необходимо уплатить до 30 апреля года, следующего за отчетным.

Для правильного заполнения декларации по НДФЛ необходимо указать все доходы, полученные за год, включая зарплату, проценты, дивиденды, продажу имущества и другие источники дохода. Также нужно учитывать возможные налоговые вычеты, такие как расходы на лечение, обучение, пожертвования, налог на имущество и другие. Для резидентов, имеющих иностранный доход, необходимо отчитываться о его получении в соответствии с международными договорами России.

Форма 4-ФСС

Форма 4-ФСС — это документ, который представляют работодатели, обязанные уплачивать страховые взносы. В форме указываются данные о заработной плате работников, страховых взносах, уплаченных за месяц, а также общая сумма уплаченных страховых взносов в течение года.

Для правильного заполнения формы 4-ФСС нужно знать размеры страховых взносов, которые зависят от заработной платы работника и процентной ставки, установленной законодательством. Также важно понимать, какие выплаты подлежат страхованию, а какие — нет. Для резидентов, работающих в других странах и имеющих доходы в России, необходимо учитывать международные договоры о социальном обеспечении, чтобы избежать двойного налогообложения.

НДФЛ и страховые взносы при наличии дополнительных доходов

НДФЛ

Для определения ставки НДФЛ для дополнительных доходов необходимо учитывать общий доход, включая основной и дополнительный. Ставка НДФЛ будет зависеть не только от величины дохода, но и от его характера (например, если это доход от продажи недвижимости, ставка будет различаться по сравнению с доходом от трудовой деятельности).

Страховые взносы

Для определения размера страховых взносов при наличии дополнительных доходов необходимо учитывать сумму дополнительного дохода, а также общий заработок за год. Ставка страховых взносов также зависит от характера дополнительного дохода: ставки для самозанятых и индивидуальных предпринимателей могут быть различными.

Важно: при наличии дополнительных доходов необходимо своевременно уплачивать НДФЛ и страховые взносы. Неправильный расчет может привести к штрафам и налоговым задолженностям.

- Для корректного рассчета НДФЛ и страховых взносов при наличии дополнительных доходов рекомендуется обратиться за консультацией к профессионалам в области налогообложения.

- Продумайте свою налоговую стратегию заранее, чтобы избежать неприятностей в будущем.

Что делать, если сумма НДФЛ и страховых взносов была рассчитана неверно?

Для резидентов России, которые получили доходы, сумма налогов и страховых взносов может быть рассчитана неверно, что может привести к нарушению закона. При обнаружении подобной ошибки необходимо принять меры для ее исправления.

Если сумма НДФЛ и страховых взносов была рассчитана неверно, то работник может обратиться в налоговую инспекцию, приложив документы, которые подтверждают реальный уровень дохода. Например, это могут быть копия трудового договора, справка о заработной плате и другие документы, которые подтверждают размер доходов.

При рассмотрении дела налоговой инспекцией учитываются все документы, подтверждающие размер дохода. Если сумма налогов и страховых взносов была рассчитана неверно, то исправление происходит на основании заявления работника.

- Если ошибка произошла по вине работодателя, то он должен самостоятельно исправить ее и произвести перерасчет.

- Если же работник самостоятельно рассчитал сумму налогов и страховых взносов, то он должен предоставить налоговую декларацию с исправленными данными и вернуть часть переплаченных средств.

В любом случае, если сумма налогов и страховых взносов была рассчитана неверно, необходимо принять меры для ее исправления в соответствии с законодательством.