Ведение бухгалтерского учета — одна из самых важных задач для предприятий всех форм собственности, без исключения. Особенно важно следить за проведением правильных бухгалтерских проводок при начислении зарплаты сотрудникам. Если в этом процессе допущена ошибка, то это может повлечь за собой серьезные финансовые проблемы для компании.

В данной статье мы расскажем о правильном ведении бухгалтерского учета по начислению зарплаты многих сотрудников, о необходимых проводках на счете, удержаниях и расчетах с НДФЛ. Внимание к деталям при работе с заработной платой сотрудников поможет избежать многих ошибок и позволит финансово обезопасить свою компанию.

Около 70% всех затрат у большинства предприятий связано с выплатами по зарплате. Поэтому при правильном ведении бухгалтерского учета по начислению зарплаты сотрудников можно избежать многих лишних затрат и сохранить проценты от вырученного дохода компании.

Бухгалтерские проводки по заработной плате

Ведение счета 70

Счет 70 «Расчеты с персоналом по выплате заработной платы и социальных отчислений» ведется в бухгалтерской отчетности для отражения начислений и удержаний от заработной платы.

В этом счете отражаются все финансовые операции, связанные с выплатой заработной платы и социальных отчислений налоговым органам.

Начисления и удержания

На счете 70 отражаются начисления заработной платы, выданные сотрудникам предприятия, а также удержания налогов и других социальных отчислений, таких как страховые взносы и ПФР.

Начисления заработной платы включают в себя основную зарплату, дополнительные выплаты и премии. Удержания могут варьироваться в зависимости от законодательства и внутренних правил компании.

Расчеты с НДФЛ

Одним из наиболее важных расчетов, связанных с начислением заработной платы, являются расчеты с налогом на доходы физических лиц (НДФЛ). На этапе начисления заработной платы работникам для последующего уплаты налоговую базу необходимо увеличить на сумму НДФЛ, удерживаемую с сотрудников. Эти деньги затем перечисляются в бюджет государства.

В соответствии с законодательством, ведение счета 70 важно для обеспечения финансовой стабильности компании и правильных расчетов по налогам.

Начисления заработной платы

Начисления заработной платы – это расчет и выплата зарплаты сотрудникам компании. Заработная плата выплачивается на основании трудового договора и согласно установленным правилам и нормам.

На счете 70 ведется учет начисленных заработных плат. Эта сумма отображается в бухгалтерских отчетах компании и является обязательной графой для заполнения в налоговых декларациях.

Начисления заработной платы могут включать в себя такие составляющие, как:

- Основная зарплата – это основная часть зарплаты, которую получает сотрудник за выполнение своих обязанностей.

- Дополнительная зарплата – это дополнительная оплата, которую получает сотрудник за выполнение особенных обязанностей или осуществление сверхурочной работы.

- Чаевые – это дополнительная сумма, которую получает сотрудник, осуществляющий свою работу в обслуживающих и сервисных отраслях.

Ведение учета начисления заработной платы является одной из важнейших задач бухгалтерского учета. Для этого необходимо совместное усилие между финансовым отделом и HR-отделом компании.

Удержания из заработной платы

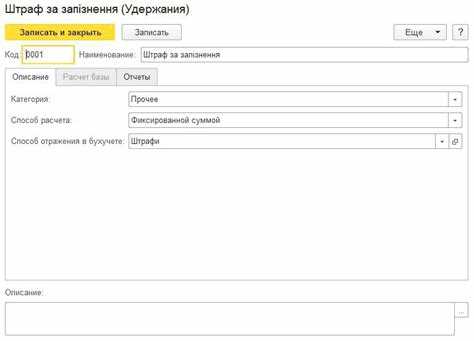

Удержания из заработной платы — это суммы, которые работодатель удерживает из зарплаты работника на основании законодательства или договора. Данные суммы могут быть направлены на оплату НДФЛ, социальных отчислений или других обязательных платежей.

Проводки по удержаниям из заработной платы отражаются на счете 70 «Расчеты по налогам и сборам». В данном случае уменьшение зачислений на заработную плату работника идет на счет 70.

Кроме того, стоит отметить, что удержания из заработной платы не являются частью дохода работника. Так, например, если работник получает зарплату в размере 60 000 рублей, а производятся удержания на сумму 10 000 рублей, то налог на доходы физических лиц будет взыматься только с оставшейся суммы в размере 50 000 рублей.

| Счет | Название счета | Дебет | Кредит |

|---|---|---|---|

| 70 | Расчеты по налогам и сборам | 10 000 руб. | |

| 50 | Расчетный счет | 60 000 руб. | |

| 69 | Расчеты с персоналом по начисленной заработной плате | 50 000 руб. |

Как видно из примера, удержание по НДФЛ отражается на дебете счета 70 «Расчеты по налогам и сборам», а начисление заработной платы на кредите по счету 50 «Расчетный счет».

Расчеты с НДФЛ

НДФЛ — это налог на доходы физических лиц, который начисляется на заработную плату работников. Он составляет 13% от заработка и удерживается работодателем при выплате зарплаты.

Ведение учета расчетов с НДФЛ является важной задачей для любого бухгалтера. Сумма начисленного налога указывается в форме 2-НДФЛ и передается в налоговую инспекцию.

Для проведения бухгалтерских проводок по заработной плате необходимо учитывать как начисления, так и удержания НДФЛ. Кроме того, необходимо правильно производить расчеты и составлять отчетность.

- Начисления НДФЛ на заработную плату составляют 13% от заработка работника;

- Удержания НДФЛ производятся за счет зачета авансовых платежей, выплаченных ранее, а также за счет удержания из заработной платы.

Важно помнить, что 70% от начисленного НДФЛ могут быть удержаны у работника только в случае, если он не предоставил налоговую декларацию.