- Что такое камеральная налоговая проверка?

- Сущность процедуры камеральной налоговой проверки

- Камеральная налоговая проверка: в чем ее особенности?

- Отличия от выездной проверки

- Камеральная налоговая проверка и выездная проверка

- Как пройти камеральную налоговую проверку успешно?

- Подготовка документов и налоговой отчетности

- Составление отчетных документов

- Анализ налоговой отчетности

- Сопровождение налоговой проверки

- Выводы

- Камеральная налоговая проверка: что делать, если обнаружены нарушения?

- Штрафы и санкции при камеральной налоговой проверке

Для каждого бизнеса налоговая проверка — это всегда страх и тревожность. Но если раньше проверки были только выездными, то сейчас они могут быть и камеральными, то есть проходят без явки налогоплательщика в офисе налоговой инспекции. Для малого и среднего бизнеса эта процедура может стать крайне неприятной, так как многие предприниматели не знают, как она проходит и какие последствия могут быть в случае выявления нарушений.

Камеральная налоговая проверка проводится с целью выявления ошибок, которые допустили предприниматели при подготовке и предоставлении налоговой отчетности. Проверка может быть назначена по любой налоговой отчетности, которая была введена в систему. Кроме того, проверяется и правильность расчета налогов и особенности их уплаты.

Как правило, для прохождения камеральной проверки, необходимо соблюдать все правила и требования Налогового кодекса, ведь любое несоответствие — это повод для проведения проверки. Важным моментом является подготовка документации, которая должна быть четкой и своевременной. Вследствие этого, предпринимателям стоит обратиться к специалистам, чтобы прошли подготовительные меры, соответствующие требованиям закона, и снизить риск возникновения штрафных санкций.

Что такое камеральная налоговая проверка?

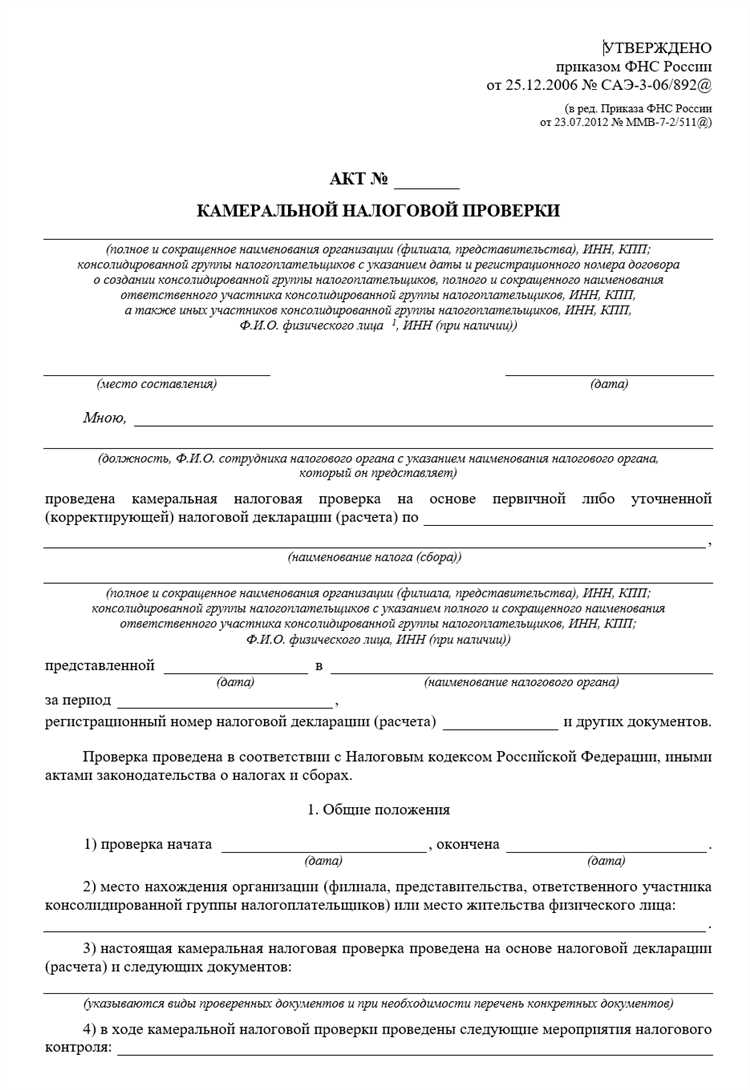

Камеральная налоговая проверка – это форма налогового контроля, при которой сотрудниками налоговой инспекции проводится проверка бухгалтерских и налоговых документов предприятия без присутствия налогоплательщика. В ходе проверки специалисты анализируют правильность расчета налогов, соответствие бухгалтерской, налоговой отчетности и других документов нормам законодательства.

Камеральная налоговая проверка проходит на основании предписания налоговой инспекции либо по выбору налогового органа. Целью проверки является выявление ошибок в уплате налогов и недостатков в бухгалтерском учете. Камеральная проверка также может проводиться для оценки финансовых результатов деятельности предприятия или для проверки выборочных групп налогоплательщиков.

- Преимущества камеральной проверки:

- Снижение риска штрафных санкций;

- Возможность исправления ошибок до аудиторской проверки;

- Отсутствие необходимости прерывать работу предприятия на время проверки;

- Повышение прозрачности финансовых отчетов;

- Обеспечение дисциплины и правопорядка в сфере налогов.

Сущность процедуры камеральной налоговой проверки

При камеральной налоговой проверке ФНС проверяет правильность оформления налоговых деклараций, отчетов и других документов, связанных с налогообложением. Обычно такая проверка проводится без выезда на предприятие, на основе предоставленных налогоплательщиком документов. Во время проверки ФНС сравнивает данные налоговой декларации и других документов с информацией, имеющейся у государственных органов.

Основная цель камеральной налоговой проверки – выявление возможных нарушений в налоговой отчетности и возмещение недоплаченных налогов. При этом необходимо соблюдать законность проведения проверки и защиту прав налогоплательщика. По результатам проверки ФНС выдает заключение о наличии или отсутствии нарушений.

Для успешного прохождения камеральной налоговой проверки необходимо тщательно подготовиться к этому процессу. Прежде всего нужно проверить правильность заполнения всех налоговых документов, своевременную отправку отчетов и деклараций в налоговую инспекцию. Также рекомендуется предоставить своевременную и полную информацию налоговому органу, чтобы предотвратить возможные нарушения в будущем.

- Совет: Если Вы не уверены в правильности своей налоговой отчетности или сомневаетесь в том, что Ваша компания соответствует всем требованиям налогового законодательства, рекомендуется обратиться к специалистам для проведения предварительной проверки.

Камеральная налоговая проверка: в чем ее особенности?

Камеральная налоговая проверка – это один из способов контроля со стороны налоговых органов за правильностью уплаты налоговых сборов. Но в отличие от выездной проверки, камеральная не требует нахождения ваших представителей на месте, предоставления документов и прочих материалов, связанных с деловой деятельностью.

Камеральная проверка проводится на основании сбора информации из различных источников: налоговой отчетности, деклараций, счетов и справок. При этом, налоговики имеют возможность сопоставить информацию, выявить противоречия и недостатки, связанные с уплатой налогов.

Также стоит отметить, что камеральная проверка может быть назначена не только по результатам анализа вашей деятельности, но и в случае подозрений налоговых органов в неуплате налогов или иных нарушениях. В этом случае камеральная проверка проводится вне зависимости от того, были ли найдены проблемы в налоговой отчетности до этого или нет.

Важно понимать, что результаты камеральной проверки не все равно, будут ли вы находиться в зоне надзора налоговой службы в будущем. Поэтому необходимо подготовиться к проверке, внимательно изучив документы и проведя предварительный анализ своей деятельности. Лучше предупредить, чем пытаться избежать последствий.

Отличия от выездной проверки

Камеральная налоговая проверка и выездная проверка

Для проверки налоговой отчетности организаций выполняются два вида проверок: камеральная и выездная. По своей сути, камеральная налоговая проверка является проверкой документов без присутствия проверяющего в организации, а выездная проверка производится непосредственно на месте работы организации и в течение 10-30 дней проверяются все аспекты деятельности компании по налогам.

Основные различия между этими двумя видами проверок заключаются в:

- Необходимости присутствия в организации. В отличие от выездной проверки, камеральная проверка не требует присутствия представителей налоговой инспекции на месте работы организации.

- Сроках выполнения проверки. Выездная проверка может длиться дольше камеральной проверки, так как происходит проверка на месте. Камеральная проверка выполняется в течение 30 дней.

- Объеме проверки. При камеральной проверке проверяются только документы, которые предоставила компания, а выездной проверке подвергается все деятельность организации.

Важно отметить, что для каждой организации назначается тот вид проверки, который считается оптимальным на основе исходных данных и перечня проверяемых факторов.

Как пройти камеральную налоговую проверку успешно?

Камеральная налоговая проверка – это процедура, которая проводится с целью проверки правильности подачи налоговой декларации и исправности расчетов налогов и сборов. Чтобы пройти проверку успешно, необходимо соблюдать несколько важных моментов.

1. Проверьте правильность заполнения всех документов. Ошибки в документах могут привести к дополнительным вопросам со стороны налоговой инспекции и увеличению времени прохождения проверки.

2. Соберите необходимые документы. Налоговая инспекция может потребовать дополнительные документы, такие как акты осмотра, счета-фактуры и прочее.

3. Будьте готовы ответить на вопросы. Налоговый инспектор может задавать вопросы о вашей деятельности и финансовых операциях. Готовьтесь к ответам заранее.

4. Убедитесь, что вы не нарушаете законодательство. Обратите внимание на действующие налоговые законы и соблюдайте их. Нарушение налогового законодательства может привести к серьезным последствиям.

5. Наймите профессионала. Если у вас нет достаточного опыта в налоговом учете и расчетах, рекомендуется нанять профессионального бухгалтера, который поможет вам подготовиться к проверке и пройти ее успешно.

Подготовка документов и налоговой отчетности

Составление отчетных документов

Одним из ключевых элементов успешной камеральной налоговой проверки является составление правильной отчетности. Как правило, налоговая проверка охватывает период до 3 лет, поэтому важно заранее подготовить все необходимые отчетные документы. Это могут быть доходно-расходные ведомости, кассовые отчеты, договоры с контрагентами, инвентаризационные ведомости и многое другое.

Составляя документы, следует убедиться, что все цифры и суммы указаны правильно, нет ошибок и опечаток. Все документы должны быть подписаны, проштампованы и заверены печатью организации.

Анализ налоговой отчетности

Для успешной камеральной проверки, помимо отчетных документов, важно тщательно анализировать налоговую отчетность. Это могут быть налоговые декларации, отчеты об уплаченных налогах, справки об отсутствии долгов перед бюджетом и другие документы.

Необходимо проверить, что все налоги были уплачены вовремя и в полном объеме, что не было нарушений при заполнении деклараций и отчетов. Также важно убедиться, что используемые налоговые льготы и предоставляемые субсидии были правильно оформлены и использованы.

Сопровождение налоговой проверки

Чтобы пройти камеральную налоговую проверку успешно, рекомендуется обратиться за помощью к профессиональным юристам или бухгалтерам. Они могут предоставить консультации по оформлению документов и отчетов, а также составить комментарии к запросам налоговых инспекторов.

Важно понимать, что налоговые инспекторы могут задавать вопросы не только по финансовой отчетности, но и по организационной структуре компании, по наличию уставных документов и другим аспектам. Профессиональные консультанты смогут подготовить компанию к возможным вопросам и дать необходимые рекомендации.

Выводы

Проведение камеральной налоговой проверки может быть сложным и трудоемким процессом. Однако, заранее подготовив отчетную документацию, тщательно проанализировав налоговую отчетность и обратившись за помощью к профессионалам, можно успешно пройти эту процедуру.

Камеральная налоговая проверка: что делать, если обнаружены нарушения?

Камеральная налоговая проверка может выявить налоговые нарушения в деятельности компании. Если в результате проверки обнаружены нарушения, то необходимо принять меры по устранению проблемы. Для этого можно обратиться к специалистам, которые окажут помощь в подготовке корректной декларации и подведении итогов проверки.

Также можно попробовать самостоятельно решить проблему. Нужно анализировать выявленные нарушения и выяснять, какие документы или данные необходимы для устранения этих нарушений. Устранение нарушений может включать не только исправление ошибок в отчетах, но и внесение изменений в деятельность компании.

При обнаружении нарушений налоговая инспекция вынуждена применять штрафные санкции. Однако, если нарушения связаны с неосторожностью или незнанием особенностей налогообложения, то можно попробовать договориться об уменьшении штрафа. В этом случае необходимо предоставить доказательства того, что нарушения были неумышленными и возникли по незнанию.

В целом, для успешной прохождения камеральной налоговой проверки необходимо следить за своевременной подачей деклараций и правильно заполнять отчеты. Если нарушения все же были обнаружены, то необходимо оперативно и адекватно принять меры по их устранению, чтобы избежать штрафных санкций и продолжить успешную деятельность компании.

Штрафы и санкции при камеральной налоговой проверке

При проведении камеральной налоговой проверки на предприятия могут быть наложены штрафы и санкции за нарушение налоговых законов. Например, при нарушении сроков сдачи отчетности или уплаты налогов можно ожидать штраф, который составляет определенный процент от неуплаченной суммы.

Также санкционировать могут неправильно составленные документы, упущения при заполнении налоговых форм, нарушение процедуры уведомления налоговых органов о внесении изменений в учредительные документы и другие ошибки.

Практически каждое предприятие нередко сталкивается с этими проблемами при прохождении камеральной налоговой проверки. Чтобы избежать подобных ситуаций, необходимо взять на вооружение каждое налоговое законодательство и следовать им без исключения. Это позволит избежать наложения штрафов и санкций, а также сохранить свою репутацию как надежного и ответственного бизнесмена.

- Необходимо учитывать существующие налоговые законы.

- Исправно собирать и хранить отчеты и документы.

- Постоянно проверять правильность заполнения документации.

- Предоставлять налоговым инспекторам необходимую информацию по первому запросу.

Будучи более организованным и внимательным при сдаче налоговой отчетности, можно избежать наложения штрафов и уменьшить риски возникновения санкций на предприятии. Чтобы эффективно проходить камеральную налоговую проверку, нужно проявлять тщательность и ответственность в каждом этапе своей деятельности, начиная от заполнения отчетности и заканчивая подготовкой к проверке.