Онлайн-курсы стали незаменимым инструментом в процессе обучения, особенно в наше время, когда возможности обучения по всему миру доступны на расстоянии одного клика. Но многие из нас задаются вопросом – можно ли получить налоговый вычет за обучение на онлайн-курсах?

Ответ – да, можно. Налоговый вычет за обучение – это отличная возможность сократить свои расходы на обучение, особенно для тех, кто регулярно занимается саморазвитием и повышением квалификации. Кто может получить налоговый вычет за обучение?

Как получить налоговый вычет за обучение на онлайн-курсах? В этом пошаговом руководстве мы расскажем о том, как подготовить необходимые документы и подать заявление на налоговый вычет за обучение.

Оформляем налоговый вычет за обучение: пошаговое руководство

Некоторые люди не знают, что можно получить налоговый вычет за обучение. Такой вычет может положительно сказаться на ваших финансах. Любой налогоплательщик может получить налоговый вычет, если он учился на повышение квалификации или переквалификации. Вычет может быть получен независимо от того, учились вы в вузе или на онлайн-курсах.

Чтобы получить налоговый вычет, нужно знать, как его оформлять. Пошаговое руководство поможет вам оформить вычет легко и быстро. Сначала, вам нужно подготовить все необходимые документы. Это включает в себя квитанции об оплате обучения, диплом о прохождении курсов и другие свидетельства об обучении.

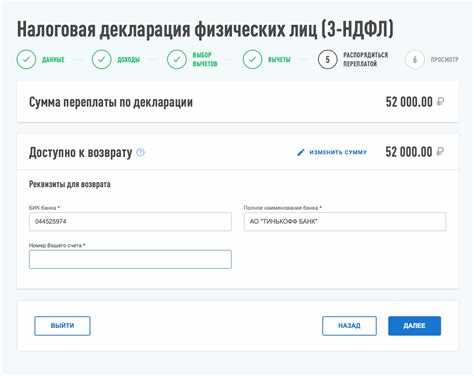

Далее, заполните налоговую декларацию и оформите вычет за обучение. Важно заполнять декларацию правильно, чтобы избежать ошибок. После заполнения декларации, можно онлайн отправить ее налоговой службе или подать лично в налоговую инспекцию.

Если вы все сделали правильно, ваш заполненный налоговый вычет будет рассмотрен в течение нескольких недель. Если налоговая инспекция обнаружит какую-либо ошибку в вашей декларации, они свяжутся с вами для ее исправления.

В итоге, получить налоговый вычет за обучение можно, если все сделать правильно. Важно помнить, что вы можете получить вычет только за те курсы, которые обучают вас новым профессиональным навыкам и необходимы для вашей работы. Следуя этим простым рекомендациям, вы сможете значительно сэкономить на своих налогах и инвестировать отложенные деньги в свою личную и профессиональную жизнь.

Ознакомьтесь с законодательством РФ

Если вы хотите получить налоговый вычет за обучение, то вам необходимо ознакомиться с законодательством РФ в этой сфере. Налоговый вычет может получить каждый налогоплательщик, независимо от того, каким образом он обучался — стационарно или дистанционно. Кроме того, вычет может быть получен не только на обучение, связанное с основной профессией, но и на любые другие образовательные программы.

Руководство по получению налогового вычета за обучение можно найти на сайте Федеральной налоговой службы РФ. Там же можно ознакомиться с официальным текстом статьи 219 Налогового кодекса, который регулирует процедуру получения налогового вычета за обучение.

Если вы хотите получать вычет за онлайн-курсы, то необходимо убедиться, что они соответствуют определенным критериям. Например, обучение должно проводиться на платформе, которая поддерживает возможность проверки посещаемости и успешного завершения курса. Также зачастую требуется наличие документов, подтверждающих оплату такого обучения.

Если возникли какие-то вопросы по получению налогового вычета за обучение, то можно обратиться к квалифицированным специалистам, которые подробно расскажут о процедуре. В интернете можно найти пошаговое руководство, которое поможет разобраться со всеми нюансами процедуры и ответит на все вопросы, связанные с получением налогового вычета за обучение.

Подготовьте необходимые документы

Чтобы получить налоговый вычет за обучение, нужно предоставить соответствующие документы в налоговую инспекцию или заявить о вычете онлайн. Что необходимо включить в список документов:

- Справка из учреждения, в котором вы получаете образование. Этот документ подтверждает, что вы зачислены на обучение и что образовательная программа получения высшего (среднего) образования является лицензированной. Кроме того, справка должна включать в себя информацию о периоде обучения, количестве часов и оценках, полученных за последний семестр.

- Копия диплома о высшем образовании (ли) или среднем профессиональном образовании. Если вы уже получили высшее образование или среднее профессиональное образование и продолжили обучение на магистерской программе, вы можете также получить налоговый вычет за это обучение.

- Квитанции об оплате обучения – квитанции, выданные учебным заведением, показывающие все оплаты, произведенные в течение года.

- Должностные записки на случай, если вы работаете на предприятии и получаете возможность профессионального обучения по соответствующей специальности.

- Договор о обучении, если вы выбрали онлайн-курсы или другие формы обучения, по которым договор является основным документом, удостоверяющим обучение.

Подготовьте необходимые документы заранее, чтобы быть готовым к началу заполнения заявления на получение налогового вычета за обучение. Также можно воспользоваться пошаговым руководством, которое поможет вам сделать все правильно.

Уточните информацию в налоговой инспекции

Для получения налогового вычета за обучение необходимо знать все детали и требования, чтобы не допустить ошибок. Важно обратиться в налоговую инспекцию для уточнения всех нюансов.

Многие задаются вопросом: могут ли получить налоговый вычет за онлайн-курсы? Руководство пошагово ответит на этот и другие вопросы, но для точной информации лучше обратиться в налоговую инспекцию.

Кто может получить налоговый вычет за обучение? В целом, для получения вычета нужно иметь документарное подтверждение о расходах на образование. Однако есть некоторые условия, которые также стоит уточнить в налоговой инспекции.

В общем случае, налоговый вычет за обучение можно получить за определенные виды расходов, если они соответствуют требованиям налогового законодательства РФ. Если у вас есть сомнения или непонятки, рекомендуем обратиться в налоговую инспекцию для получения консультации и не допустить ошибок в процессе подачи документов.

Заполните декларацию

Если вы решили получить налоговый вычет за обучение, то необходимо заполнить декларацию по форме № 3-НДФЛ. Это несложно, но требует внимания к деталям.

Для начала, нужно определиться с тем, кто может заполнить декларацию. Если вы не работаете официально или получаете доход ниже порога облагаемости налогами, то подачу декларации можете осуществить самостоятельно. Если вы же работаете на организацию, то заполнение декларации может поручить специалистам отдела кадров.

После того, как вы определились с тем, кто будет заполнять декларацию, нужно собрать необходимые документы. Обязательно нужно иметь на руках копию документов об образовании и копию документов об оплате обучения.

Далее, согласно пошаговому руководству, можно начинать заполнять декларацию. Обратите внимание на каждый пункт, чтобы не допустить ошибок.

После того как вы заполнили декларацию, можете ее отправить в налоговую онлайн, либо сдать лично в налоговую инспекцию. Независимо от того, как вы выбрали сдать декларацию, обязательно сохраните подтверждающие документы.

Получите налоговый вычет за обучение!

Кто из нас не хочет сэкономить на налогах? Любой «добытый» налоговый вычет — это наша победа. Налоговый вычет за обучение — один из видов налоговых вычетов, которые вы можете получить. Но как его получить?

Пошаговое руководство:

- Определите, насколько много вы хотите получить налогового вычета за обучение.

- Определите, какими именно видами обучения (учебными заведениями, онлайн-курсами и т.д.) вы хотите воспользоваться для получения вычета.

- Получите подтверждение об оплате, если это нужно.

- Соберите все необходимые документы (квитанции об оплате, договоры, справки и т.д.).

- Заполните декларацию по налогам и приложите все необходимые документы.

- Отправьте заполненную декларацию и документы налоговой службе.

- Получите налоговый вычет.

Может ли каждый получить налоговый вычет за обучение? Не всегда. Так, например, если ваша сумма дохода за год ниже минимальной, установленной законодательством, вы не сможете получить вычет. Также сохраните документы на случай, если налоговая служба потребует их предъявить после года, в который вы получили вычет.